调优信贷结构支持实体经济

原标题:调优信贷结构支持实体经济

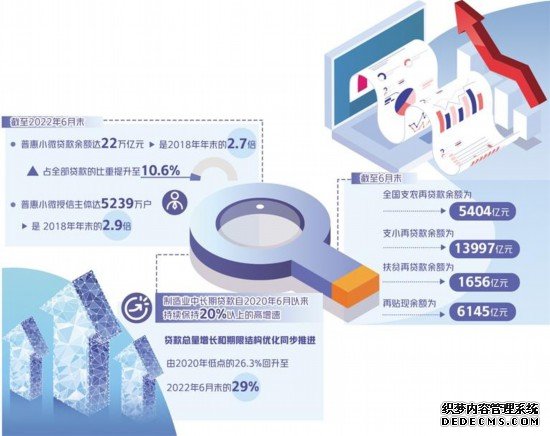

8月中下旬,各银行半年报披露在即。从已经公布的数据看,主要商业银行持续加大对制造业、小微企业等的信贷支持力度,为实体经济发展增添了动能。人民银行发布的《2022年第二季度中国货币政策执行报告》也显示,截至6月末,206万亿元人民币贷款余额中普惠小微、制造业、基建、房地产贷款分别约占全部贷款余额的一成、一成、两成、两成半。业内人士认为,央行加大稳健的货币政策实施力度,更好发挥货币政策工具的总量和结构双重功能,信贷结构不断优化,有力地支持了稳定宏观经济大盘。

信贷结构明显改善

近年来,伴随着城镇化步伐加快以及经济结构转型和稳增长、调结构政策推动,我国信贷结构呈现出“普惠小微稳步提升、制造业筑底企稳、基建高位缓落、房地产冲高趋降”的变化特征,特别是2019年以来信贷结构明显改善。

具体来看,普惠小微贷款持续发力,助企惠民成效显著。2022年6月末,普惠小微贷款余额达22万亿元,是2018年末的2.7倍,占全部贷款的比重提升至10.6%;普惠小微授信主体达5239万户,是2018年末的2.9倍。

“普惠小微贷款取得的成果显著,一方面是央行创设定向中期借贷便利,定向支持金融机构向小微企业和民营企业发放贷款,向符合相关条件并提出申请的大型商业银行、股份制商业银行和大型城市商业银行进行定向中期借贷便利操作。这些支持政策进一步优化了信贷投放,促进了普惠金融的发展,受政策支持地方的小微企业融资难问题也得到一定缓解。”北京大学光华管理学院金融学系教授刘晓蕾认为,另一方面金融机构与科技公司合作,极大地提升了金融部门服务小微企业的能力。一般来说,小微企业没有抵押品,也没有非常好的信用记录等传统风控需要的数据。但在科技赋能下,金融机构能够使用小微企业的经营数据等完善贷款所需的贷前风控,以及贷后收款等服务。

中信银行行长方合英此前在银保监会新闻发布会上表示,面对经济下行和疫情反复的双重压力,中信银行聚焦普惠、小微这一实体经济的重要支柱,主动靠前发力。今年一季度完成普惠型小微企业贷款监管要求全年增量计划的80%,金融精准帮扶贷款、涉农贷款监管考核提前达标,加大了金融支持乡村振兴的力度。

近年来,人民银行会同银保监会通过一揽子政策措施和监管考核引导金融机构加大普惠小微支持力度,推动建立金融服务小微企业长效机制,也发挥了促进信贷结构优化的精准导向作用。银保监会法规部主任綦相表示,下一步,一方面要扩大信贷增量,继续抓好“两增”考核。做好月度监测,督促银行业金融机构完成全年普惠小微企业信贷计划,保持普惠型小微企业贷款快速增长势头。另一方面要稳住信贷存量,主要跟踪监测小微企业等市场主体贷款延期还本付息政策的执行情况,督促银行业金融机构抓好政策落实,合理运用续贷、贷款展期、调整还款计划等方式为市场主体办理贷款延期,努力做到“应延尽延”。

针对金融机构服务小微企业内生动力不足、外部激励约束作用发挥不充分等问题,人民银行印发《关于推动建立金融服务小微企业敢贷愿贷能贷会贷长效机制的通知》,督促金融机构健全容错安排和风险缓释机制、做好资金保障和渠道建设、推动科技赋能和产品创新,提升服务小微企业的意愿、能力和可持续性,促进小微企业融资增量、扩面、降价。

招联金融首席研究员董希淼表示,建立小微金融服务长效机制,应标本兼治、综合施策,从体制机制、基础设施、产品服务、考核激励等方面采取针对性措施。金融机构基层组织和一线员工是小微金融服务的关键一环。金融机构内部应进一步明确小微信贷业务职责边界并优化执行流程,建立起真正有效的容错纠错和尽职免责机制。