“不良”上升,不改稳健向好趋势

原标题:“不良”上升,不改稳健向好趋势

银行业的信贷资产质量是研判金融风险的重要指标之一,其走势一直备受市场关注。从日前陆续披露的上市银行2020年年报可以看出,受新冠肺炎疫情冲击,多家上市银行的不良贷款余额、不良贷款率出现“双升”,但从一些前瞻性指标看,资产质量却出现向好趋势。

多家上市银行2020年均加大了对不良贷款的处置力度。除了传统的核销手段外,上市银行还积极探索不良资产证券化、市场化债转股等方式,有效拓宽了不良贷款处置渠道。

“对于商业银行资产质量管理而言,新冠肺炎疫情是一次压力测试。”中国工商银行副行长王景武说,工行高度重视并全面搭建了智能信用风险管控体系,严把“入口、闸口、出口”,严防资产风险累积扩大,确保风险可控。

王景武表示,从目前企业复工复产的态势来看,随着疫情好转和经济加快恢复,存量延本延息贷款逐步恢复至正常状态,风险正在有序释放。“总体来看,2021年疫情防控和经济增长依然面临不少挑战,但我们有信心确保资产质量风险总体可控。”

不良贷款“阶段性上升”

根据已披露的上市银行2020年年报,银行业资产质量普遍承压,但也出现了内部分化,五大行不良贷款余额、不良贷款率均“双升”,但一些股份制商业银行的不良贷款率却出现了微降,这多与其加大不良贷款处置力度有关。

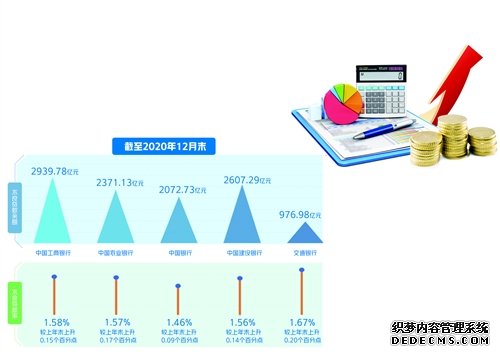

具体来看,截至2020年12月末,中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行的不良贷款余额分别为2939.78亿元、2371.13亿元、2072.73亿元、2607.29亿元、976.98亿元,较上年末增加537.91亿元、499.03亿元、290.38亿元、482.56亿元、196.55亿元;不良贷款率分别为1.58%、1.57%、1.46%、1.56%、1.67%,较上年末上升0.15个百分点、0.17个百分点、0.09个百分点、0.14个百分点、0.20个百分点。

从行业分布看,租赁和商务服务业、批发和零售业、交通运输业、仓储和邮政业等行业受新冠肺炎疫情的冲击较大,部分企业遭遇经营困难,偿债能力下降,银行相应的资产质量也出现了劣变,不良贷款有所上升。此外,受调控政策影响,房地产业、建筑业企业的不良贷款也出现了较大幅度上升,部分企业资金链趋紧,风险暴露加大。

与国有大行不良贷款“双升”相比,部分股份制商业银行的不良贷款率却出现了小幅下降。其中,截至2020年12月末,招商银行的不良贷款余额为536.15亿元,较上年末增加13.40亿元,不良贷款率1.07%,较上年末下降0.09个百分点;中信银行的不良贷款余额为734.52亿元,较上年末增加73.35亿元,不良贷款率1.64%,较上年末下降0.01个百分点。

“更值得欣喜的是,1.64%的不良贷款率是中信银行近五年来最低,资产质量趋势渐明。”中信银行行长方合英说,不良贷款率之所以下降,是因为该行已在2020年初对贷款质量的变化趋势做出了充分预期和应对准备,针对性地进行了风险防范和化解,同时加大了不良贷款处置力度。

加大不良贷款处置力度

面对不良贷款余额阶段性上升,多家上市银行均加大了对不良贷款的处置力度,并积极探索不良资产证券化、市场化债转股等手段,不断拓宽不良贷款处置渠道。

“2020年,交通银行处置不良贷款829.11亿元,同比增加196.21亿元,其中核销538.28亿元。”交行相关负责人说,此外,该行2020年全年共发行三单证券,处置不良贷款141.44亿元,并加大了对风险资产市场化债转股的处置力度,成功化解丹东港、盐湖股份、川煤集团等大额风险项目。