浙商期货:基本面持续向好 豆粕逢低做多

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 报告概述

美豆基本面持续改善,CBOT大豆高位运行为主。成本端,11月巴西豆折豆粕成本在3400元/吨左右,11月美豆在3300元/吨左右,对盘面支撑片偏强。基本面,原料供应充足,节后油厂压榨量再度回升至高位,豆粕需求高于往年,豆粕库存季节性回落,现货和远月基差平稳,处历年偏低水平。

整体而言,豆粕近月仍将随外盘高位运行为主,短期内建议短多M2101、M2105。

1.美豆供需格局改善

新年度美豆整体及对中出口量都超过了往年,市场对未来美豆出口抱有乐观情绪,目前正值美豆出口时机,提振短中期行情,从长期来看,中方进口量部分由巴西转为美国,美豆结构性供需得到大幅改善但对全球供需增益有限。

图1:美豆累计销售量

资料来源:USDA、浙商期货研究中心

图2:美对中累积销售量

资料来源:USDA、浙商期货研究中心

图3:美国大豆库存及库消比

资料来源:USDA、浙商期货研究中心

图4:全球大豆库存及库消比

资料来源:USDA、浙商期货研究中心

2.国内市场

2.1.进口

四季度我国大豆进口量在2500万吨左右,处于近年来的较高水平,全年进口量预计达到创纪录的9900万吨。

图5:大豆进口量(预估)

资料来源:天下粮仓、浙商期货研究中心

2.2.供应

大豆持续到港,在双节备货的影响下国内油厂开机率提高,大豆库存小幅下滑。

目前油厂周度压榨量维持高位,210万吨以上,折豆粕周度产出约170万吨。

图6:沿海进口大豆周度库存

资料来源:天下粮仓、浙商期货研究中心

图7:大豆压榨量(预估)

资料来源:天下粮仓、浙商期货研究中心

图8:大豆盘面压榨利润

资料来源:浙商期货研究中心

2.3.需求

豆粕表需也处历年较高水平,上周达到170万吨以上。

图9:豆粕表观需求

资料来源:浙商期货研究中心

2.4.库存

豆粕库存季节性小幅回落。

图10:国内豆粕库存

资料来源:天下粮仓、浙商期货研究中心

2.5.现货及远月基差

近期豆粕现货基差及远月基差较为平稳。

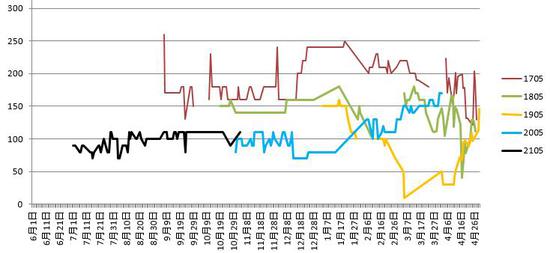

图11:1月合约-东莞

资料来源:天下粮仓、浙商期货研究中心

图12:1月合约-日照

资料来源:天下粮仓、浙商期货研究中心

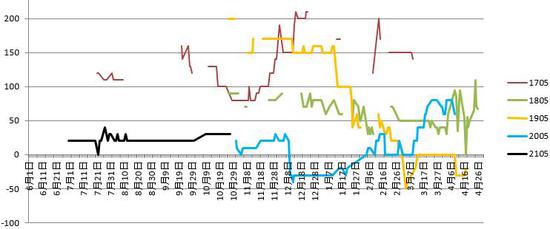

图13:5月合约远月基差-东莞

资料来源:天下粮仓、浙商期货研究中心

图14:5月合约远月基差-天津

资料来源:天下粮仓、浙商期货研究中心

图15:5月合约远月基差-日照

资料来源:天下粮仓、浙商期货研究中心

图16:5月合约远月基差-张家港

资料来源:天下粮仓、浙商期货研究中心

2.6.豆粕价格折算

预估美豆11合约波动范围【1020美分/蒲式耳,1080美分/蒲式耳】,y2101波动区间【7250元/吨,7500元/吨】,在压榨利润为为0的情况下,m2101价格折算如下:

图17:美湾大豆进口成本及油粕价格折算

资料来源:浙商期货研究中心

图18:巴西大豆进口成本及油粕价格折算

资料来源:浙商期货研究中心

3.结论

美豆基本面持续改善,CBOT大豆高位运行为主。成本端,11月巴西豆折豆粕成本在3400元/吨左右,11月美豆在3300元/吨左右,对盘面支撑片偏强。基本面,原料供应充足,节后油厂压榨量再度回升至高位,豆粕需求高于往年,豆粕库存季节性回落,现货和远月基差平稳,处历年偏低水平。

整体而言,豆粕近月仍将随外盘高位运行为主,短期内建议短多M2101、M2105。

浙商期货1队 向博

扫二维码 领开户福利!