天源环保IPO:与供应商数据打架 信披差异暴露会计信息质量缺陷

11月18日,武汉天源环保股份有限公司(下称“天源环保”)创业板上市申请获受理,保荐机构为中天国富证券。

天源环保本次拟公开发行不超过10250万股,本次发行募集资金扣除发行费用后,拟投资以下5个项目,其中占比最大是用于补充流动资金:

据了解,天源环保在冲击IPO之前,曾于2015年1月14日在新三板挂牌,后于2018年4月27日摘牌。

与供应商披露数据打架

天源环保聚焦于垃圾渗滤液及高难度污废水治理综合服务,是一家为客户提供工艺设计、设备加工、装备集成、工程施工、运营服务等一体化解决方案的高新技术企业。公司主营业务为环保装备研发制造与集成、环保工程建造和环保项目运营服务,公司产品和服务广泛应用于垃圾焚烧发电厂渗滤液、垃圾填埋场渗滤液、垃圾中转站渗滤液、飞灰渗滤液、厨余垃圾渗滤液、餐厨沼液、市政污水、工业废水、畜牧养殖废水等处理领域。

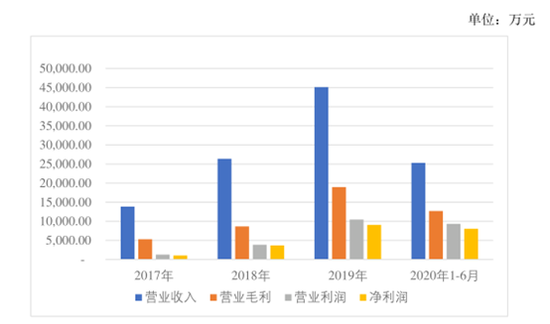

报告期各期,公司营业收入分别为1.38元、2.64亿元、4.51亿元和2.53亿元,2018年、2019年,公司营业收入较上年分别增长90.46%、71.23%,随着公司业务规模的不断扩大,盈利能力快速提升。

报告期各期,公司实现的综合毛利分别为5317.65万元、8662.81万元、18948.26万元和12684.28万元,毛利水平持续增长,盈利能力持续提升。2017至2019年度,公司综合毛利的年均复合增长率为88.77%,与公司营业收入80.59%的年均复合增长率基本匹配。在毛利构成上,报告期各期,公司主营业务毛利贡献率超过99%,是公司利润的主要来源,公司主营业务突出。报告期内,公司综合毛利率分别为38.43%、32.87%、41.99%及50.13%,呈波动上升趋势,主要系产品结构的变动与细分产品的毛利率变动所致。

水涨船高之下,各报告期,天源环保实现的归母利润分别为1043.33万元、3683.63万元、9059.93万元和8047.95万元,2017-2019年同比分别为-55.40%、253.06%和145.95%。

不过公司业务持续扩大占用的资金,在一定程度上导致了经营性现金流状况不佳的情况。

报告期各期末,公司应收账款余额分别为7572.47万元、11570.32万元24176.23万元和28258.29万元,呈上升趋势。2017年末至2019年末,公司应收账款余额占同期流动资产比例分别为22.69%、48.72%、59.56%,占同期营业收入的比例分别为54.72%、43.90%、53.57%,公司应收账款余额占流动资产比例以及占营业收入的比例较高。

报告期各期,公司经营活动产生的现金流量净额分别为6404.93万元、-4847.94万元、2632.77万元和5514.21万元,天源环保称,未来公司业务若继续保持较快增长,可能会导致经营性现金流量状况不佳的风险。

值得注意的是,根据天源环保招股书披露的前五大供应商采购情况,2017-2019年及2020年H1天源环保向厦门嘉戎技术股份有限公司(下称“嘉戎技术”)采购额分别为1171.18万元、4863.34万元、8108.38万元和1099.36万元,占采购总额比例分别为8.74%、23.23%、27.66%、10.70%。

但是与嘉戎技术招股书披露的对天源环保的销售额相比,2017年嘉戎技术的前五大客户中并没有天源环保,而其对第五大客户昆明金泽实业有限公司的销售额为604.77万元,是远小于天源环保披露向嘉戎技术同期的采购额1171.18万元。

此后的2018-2019年及2020年H1,嘉戎技术披露的对天源环保的销售额分别为2857.51万元、4393.88万元、2199.39万元,除2020年上半年外,嘉戎技术的销售额都要远小于天源环保披露的采购额。

当然如果采购方不能抵扣增值税进项税额时,采购额将会大于销售方确认的收入,这是税金造成的差异,而由于天源环保和嘉戎技术都属于正在IPO的股份制企业,双方由于税金造成差异的概率不大。除此之外,购销双方入账的时点不一致或许是更可能的原因,如果两者差异金额不大,属于正常现象,但值得注意的是,如果金额超过一定范围且时间跨度较长,或许要引起购销双方以及投资者的注意。

股东不明 IPO前后信披差异暴露会计信息质量缺陷

值得一提的是,天源环保披露,公司曾为全国中小企业股份转让系统挂牌企业,挂牌期间通过股转系统取得公司股份的股东人数较多,因信息登记不完善等原因,部分持股数量较少的股东无法取得联系。同时,部分股东取得联系后未配合核查。截至本招股说明书签署日,无法取得联系或取得联系后未配合核查的股东共计38名,合计持有公司347.73万股股票,占总股本的1.13%。其中,24名股东无法取得联系,合计持有公司204.87万股股票,占总股本的0.67%;14名股东取得联系后未配合核查,合计持有公司142.87万股股票,占总股本的0.46%。

针对本次发行事宜,天源环保称虽已通过电话、邮件、报纸公告等多种渠道尝试联系上述股东,但上述股东未出席相关会议、未进行表决或签字、亦未能提供相关资料与承诺。由于本次发行事宜均已履行了法定的内部决策程序,上述合计持股1.13%的股东对于合规审议通过的会议结果不会产生实质性影响,但如果其提出超出本次发行事宜的其他诉求请求,存在可能影响本次审核进程的风险。

除此之外,根据天源环保本次申请文件与新三板挂牌期间的信息披露差异情况显示,天源环保的信披质量同样值得关注。

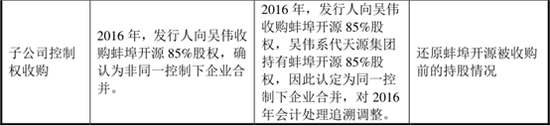

尤其值得注意的是其中一项关于子公司控制权收购的会计处理,2016年,发行人向吴伟收购蚌埠开源85%股权,确认为非同一控制下企业合并。

而在招股说明书中,天源环保称吴伟系代天源集团持有蚌埠开源85%股权,因此认定为同一控制下企业合并,对2016年会计处理追溯调整。这显然非新三板与上市公司的披露要求造成的差异,而是明显的会计差错,暴露出天源环保的会计信息质量方面存在一定缺陷。