美国大选 终极推演 三大等级风险 美股何去何从?

原创 Michelle于超

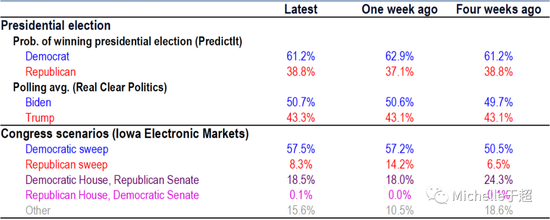

美国总统大选最终冲刺时刻了。从民调中看,美国前副总统拜登以52%比42%领先特朗普。但追溯2016年的大选结果来看,民意调查总不能说十拿九稳。华尔街的建议是:Be patient and get ready with surprises. 保持耐心,惊喜可期。

我们一层一层来推演

首先,如果11月4日的选举结果没出来,可能就会有三个等级的风险。

最初级,因为邮寄选票无法统计而出现结果公布延误的情况,但最终结果将在几天内公布。这个属于良性风险。

再危险一层:如果两方票数接近,可能会导致关于选票有效性的争议,进而导致在州一级重新计票情况出现。现在谷歌搜索重新投票比例已经大幅增加。

最高一层的风险:任何一方都拒绝接受选举结果,导致出现立法斗争和政府功能失调。这层可以称为crisis。昨天摩根士丹利给了个预测,当下就能知晓选举结果的概率大约在30-35%。如果是这样,那 legal battle可能性很大。

继续推演,如果选举结果不确定对经济有什么影响?

几位经济学家的共识:选举结果的短暂推迟对经济的影响微不足道,但一个为期数周的竞选结果的推迟将会直接拉低GDP增速。

而且,企业会继续推迟招聘和投资,美国小企业负担加重;美国大大小小的家庭可能会增加预防性储蓄;并且,由于市场压力或者说对信贷损失的担忧,融资成本可能上升。

但是,如果一切顺利的话,最早我们会在美东时间11月4日凌晨知道大选的最终结果。这也就相当于知道了股市的方向。因为无论谁赢,只要有结果,股市就会有方向。最怕的是没方向,即市场最讨厌的不确定性。

只要有结果了,市场关注的焦点就会立即转向还没通过的刺激法案。所以,美国大选的初步影响,将取决于是否会出台更多刺激措施。

那我们再来看看华尔街对刺激法案的预测推演,有这么三种情况:

Package 1

拜登胜利+民主党国会(也就是一直讲的“蓝色浪潮”): 如果是这个搭配,市场会迎来2万亿—2.5万亿美元的刺激资金,包括用于美国对新冠病毒应对措施的额外资金。会于2021年1月20日就职典礼后通过。(美国Jeffries的预测是Blue wave可能性更大。)

Package 2

拜登获胜+共和党的国会: 这样的话估计会有5000亿至1万亿美元的刺激资金。也应该会在就职典礼后通过,但不排除也会有一些延迟。在这种情况下,也有可能出现持续的僵局。

Package 3

特朗普获胜+民主党国会也就是现状: 1.5 - 2万亿的刺激资金。

那美股市场会有什么表现呢?

我们看到大选一天天的临近,美股市场一天天经历着大幅度地回撤,伴随着恐慌指数VIX的飙升至6月份以来的最高点, 对中国A股也造成了负面影响。虽然,82%的标普500指数公司第三季度每股收益超过预期平均14%,但仍旧架不住投资人们对新冠疫情可能失控和大选不确定性的担忧。任何选举的不确定性,比如有争议的选举,都将抑制投资者的决策,从而使市场被动荡的交易氛围所挟持。

我们先聚焦看看几大科技巨头聚集的美股科技板块。市场在科技板块的心理走向在9月初就已经发生了逆转,当时纳斯达克指数在9月3日暴跌4.9%,9月8日又进一步下跌了4.11%,此后科技板块就大不如前了。今年疫情以来,几大科技巨头在美联储大水漫灌的兜底下,享受着大幅度的反弹,使得他们提前获得了几个季度的收益。

现在,全都在消化阶段,而且这个阶段可能会持续数月。但他们的基本面还是很健康的,不过华尔街对市盈率的进一步提高还是保持悲观的。很明显,现在不管消息是“好”还是“坏”,除了少数个股例外,大家陆续都在抛售。除了谷歌GOOGL,几乎所有其他大型科技公司,像苹果、亚马逊、FB脸书、微软、奈飞、Shopify等吧,这些科技巨头在公布第三季度财报后都遭受到了抛售压力。

现在呢,最理想的局面就是11月4日就能揭晓大选结果,并且没有太大争议,那市场就有很明确的方向感了。如果特朗普当选,股市一片大好,科技股会迎来第二个春天。

那如果拜登当选,美股会怎么样呢?

在很大程度上,市场之前该大跌的都跌的差不多了,也已经消化了很多新一届政府可能不会那么亲商的态度。可以肯定的是,大家都对拜登如果当选会引发市场可能走向严重修正的问题担忧过了。

华尔街预计,导致共和党失去参议院席位的“蓝色浪潮”可能会导致市场回调5%- 8%,不会出现15%或更多的严重回调。大概率美股可能是先跌后涨。

重要的一点是啊,选举的结果不会改变美联储的货币政策,美联储仍就是整个市场的支柱。

回看拜登民主党的“蓝色浪潮”对市场影响最严重的时候,大约在9月1日到9月18日那段时间—因为拜登的胜率在9月1日开始时明显上升。那个时候,工业、材料类股的表现比纳斯达克指数高出13%/15%,分别比标准普尔500指数高出7%/9%。而科技巨头们像脸书facebook、亚马逊、苹果、奈飞、微软、谷歌的表现比标准普尔500指数落后9%。

与此同时,momentum的表现比value差了8%。预计拜登当选后,会直接出现,与之前一样的顺周期价值股、反动量的价格走势,也就是说工业、材料和价值类股票跑赢大盘,而增长类表现不佳。

但是还是要说,11月4日凌晨显示大选两方选票相当,那么股市就会出现担忧的情绪。如果大选的结果走法律程序的话,股市就更麻烦了。犹豫震荡下跌,直到大选结果揭晓。

其实大家也完全可以持续观望,等大选之后再考虑要不要入场。在未来几年低利率环境,个人认为股票的收益将会继续跑赢现金和债券,所以对美股中长期趋势持乐观态度。而且只要美联储还在继续放水,那就顺势而为吧。推高市场价格很重要一点在于流动性。等市场走完这一波修正,大选尘埃落定之后,或许就开启了下一轮机会周期了,所以手里可以留好现金。

现在美国国内在讨论不能低估贸易逆差大幅增加的重要性。华尔街很多经济学家得出的共识结论是,特朗普总统的贸易政策以及由此引发的贸易战都是失败的,让前几届政府控制贸易逆差的失败雪上加霜。无论明年1月上台的是哪届政府,都必须迅速而明智地应对这一局面,以避免美元危机。他们也认为在新冠疫情期间,中国成为全球增长的引擎。中国会上也表态了,未来规划中列出的许多长期目标都以科技为导向,这也利好科技板块。但中概股的走向必然受到短期美股市场起落的影响,可以保持一个重个股,轻指数的短期操作。

最后,美国大选后可能的社会混乱隐患,还是存在的。希望在美国的朋友们一定一定注意安全!!!从11月4日到1月20日就职典礼几个月的时间还是很漫长的。今年疫情以来,突显出的很多美国内部问题,不是一场选举,换个领导就能弥合的,会经历怎样的动荡我们现在不得而知,但要做好防护措施,防患于未然。

这些年来互联网硅谷大佬的一众新贵们,慢慢拿下了曾经属于美国传统重工业等巨头们的江山,比如传统的洛克菲勒那些人。这是米国内部财富阵营分裂的问题。还记得前几天推特CEO在国会听证会的样子吗?湾区流浪汉?Bin Laden?其实对很多美国老一辈看来不是玩笑,还有他们对这些科技巨头们的“伊斯兰化”的“岌岌可危的忧心”。所以,如果特朗普这次败北,那么他们所有的努力就前功尽弃了。

在《紧张状态:民主和理性的衰退》(Nervous States: Democracy and the Decline of Reason)一书中,英国政治经济学者戴维指出理性优于感觉的时代,开启了科学的革命,但现在这一时代已经终结了。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。