巴菲特也开始押注通胀了

最近有条新闻说,股神巴菲特突然买入了日本的几家商社。

新闻的内容是下面这样的。

“股神”巴菲特在他90岁生日当天宣布,伯克希尔哈撒韦已经收购了五家日本主要贸易企业每家超过5%的股份。

这五家公司分别为伊藤忠、丸红、三菱商事,三井物产和住友商事。

有小伙伴说,按照老巴以前的投资套路,基本都会投资有稳定现金流的公司,比如保险或者喜诗糖果这类。

即使后面投苹果这种高科技公司,也是在苹果变成庞然大物,拥有稳定现金流的时候。

现在突然买了日本的商社,其实是件很奇怪的事儿。因为商社这个名字,听起来就像个皮包公司或者贸易公司。

这位小伙伴之所以这么想,是因为不了解日本的商社是干嘛的。

我们认为这里巴菲特之所以买进日本商社,是因为和我们之前考虑的一样,也开始看多通胀了。

01商社是干啥的

商社是日本特有的业态,起源可以追溯到江户时代的纺织品批发商。

这和日本工业化早期,是通过出口纺织品和生丝赚取外汇完成原始积累。

之后再通过这些原始积累,完成工业化早期投资的关系很大。

其实这个路径,和我们国家当初刚刚融入世界贸易时候,是非常类似的。

那时候我们也是先大量出口纺织品,拿着纺织品赚到的外汇,进口各种先进技术和设备。后面逐步自主消化以后,实现产业升级的。

说起来好像每个国家刚刚开始工业化的时候,路径都差不多,基本都是从纺织品出口开始的。

英国是这样,美国是这样,日本也是这样,就连我们刚改革开放也是这样。

从江户到明治时代,这些日本贸易公司做的事情就是不断积累资本,投资工业。

它们拿着出口纺织品赚来的外汇,从欧洲列强进口技术和物资,自主消化以后搞产业升级。

有了出口纺织品攒下的基础,再加上日本从英格兰央行借了高利贷投资海军。

在这个过程中,商社先是通过贸易积累资金获得原始积累。

之后在明治时代殖产兴业的政策推动下,开始建立和扶植自己的制造业公司。

从丰田汽车的发家史,就可以看出商社对日本制造业的影响力有多大。

丰田起家的时候是一家纺织机械公司,随后五大商社之一的三井物产,把丰田这些人带到美国,并且在底特律汽车城参观学习。

三井物产不断推动丰田公司向汽车业转变,还输送了不少高级人才进入整个丰田体系,最终使之成为世界第一的汽车公司。

虽然三井物产这种公司并不直接拥有生产设备,也不直接从事制造业。但是作为母体,三井体系培养出一大堆五百强企业。

丰田、东芝、索尼、三井住友银行、商船三井、三井造船、石川岛播磨重工这些知名企业,都是在三井物产基础上衍生出来的。

可以说现在我们耳熟能详的大多数日本大型制造企业,都和几大商社有着千丝万缕的联系。

有意思的是,在十多年前很多企业热衷于进入世界五百强企业的时候,三井物产却在想方设法退出这个榜单。

1993年,三井物产曾经排名世界500强第一。之后十年的排名,也没出过世界五百强前10。

2003年以后,三井物产拆分了能源和矿产等重要部门,降低了自己的曝光和关注度。

这个操作也使得三井物产在世界五百强的排名迅速下降,从而把自己真正的实力隐藏起来。

现在和五大商社捆绑的,是三菱,三井,住友,丸红和伊藤忠五大财团。

这些日本财团,其实也是以商社为母体发展起来的。从某种意义上说,日本的商社很像一个个实体产业和金融的结合体。

在商社这个母体的基础上,衍生出一家家实力强大的制造业公司。再通过制造业利润反哺的金融,做大旗下的金融公司。

之后再从金融公司获取廉价资本,继续加速扩张,变身成为商社财团综合体。

商社在财团的企业结构里,通常处于承上启下的核心位置。

拿三菱财团来说,下游关联的企业有400多家,这四百多家企业的金字塔顶端就是所谓的“御三家”。

御三家负责融资的是三菱UFJ银行,负责制造的是三菱重工。负责贸易和投资的,是处于承上启下位置的三菱商社。

这些财团和商社的综合体,控制了日本99%的大型生产企业和贸易公司,掌握着日本经济命脉。

02商社更像资源公司

对日本这种弹丸小国来说,资源全靠进口。

想要保持经济的持续增长,首先要确保国内资源和粮食的供应稳定,这也符合几大商社的利益。

因为如果资源和粮食出了问题,老百姓连日子都过不下去。到时候别说发展经济了,怕是连国内稳定都会成问题。

所以日本五大商社最重要的职能之一,就是保障国家和企业的原料供应稳定。

虽然五大商社各种生意都做,各家擅长的领域也不太一样。但主要业务还是集中在能源、大宗商品、农产品,以及制造业所需的各种原材料上。

我们知道日本资源匮乏,粮食六成以上需要进口,但是粮食安全依然是有保证的。

因为绝大多数进口来源,都是商社在海外投资和购买的土地。

比如三菱商社一家就通过投资拥有了巴西市场上50%的大豆,来源可以说非常稳定。

能源就更不用说了,几大商社都把触角延伸到海外的各类上游的资源类企业。

三菱商事在马来西亚拥有的油气公司股份,保证了三菱每年能获得2300万吨液化气。

三井、丸红和伊藤忠商事三家公司在卡塔尔天然气公司拥有的股份,保证了它们每年能得到1600万吨的天然气供应。

三菱和三井还在澳大利亚和阿曼投资了天然气,保证了它们每年可以从澳洲获得1200万吨液化气,从阿曼获得1400万吨液化气。

墨西哥湾的30矿区,伊藤忠拥有49%的股份,这保证了它每天能得到1.6万桶石油。

三井商社在力拓,必和必拓,淡水河谷各大巨头都有不少的股份,保证了日本铁矿石的供应。

住友商社旗下的住友金属,是日本最大的非铁金属厂商。它在非洲和东南亚有着大量的矿山投资,是公认的铜矿之王。

其实如果你仔细观察住友商事的整个业务结构,你会发现它的业务八成都集中在各种周期类行业。

前六大业务板块除去数字媒体,剩下五个板块都是典型的周期和资源领域的生意。

前六大业务板块除去数字媒体,剩下五个板块都是典型的周期和资源领域的生意。比如第一大板块是金属产品,第二大板块是运输和工程机械,第三大板块基础设施建设,第五大板块房地产相关,第六大板块原材料和能源化工。

大家平时说的什么大宗商品、原材料、房地产以及各种海运物流这种周期性行业,基本全部包含在里面。

这样的业务范围使得这类商社股票从某种意义上说,很像我们最近经常提到的周期资源股。

观察财务报表也可以看出,巴菲特买进的日本五家大商社的主业,基本集中在粮食,能源,金属,和纺织这些大宗产品。

看看美林时钟就知道啥时候周期资源表现最好,当然是经济复苏和通胀到来的时候啊。

这里我们也可以猜测,穿越了多次牛熊的老巴,对后面的经济走向并不是太悲观。

如果不是看好经济复苏和押注通胀,巴菲特没道理跑去大量买入这五家综合商社的股票。

这里老巴是把日本五大商社作为一个高股息率低市盈率的资源类组合,开始做配置了。

03逆全球化的影响

当然了,目前看好通胀会卷土重来的并不只是巴菲特一个人。

前段时间摩根史丹利也出了份相关的报告,叫做通胀归来。

之前市场的主流观点认为,以前量化宽松这么多年,也没见通胀起来。

所以这次即使因为新冠疫情,全球4大央行联合大放水,通胀也没有理由起来。

主流观点这么考虑,也不能说没有道理。

毕竟从90年代开始,发达国家通胀率就一直处在下滑状态。

后面随着全球化推进,通胀更是节节下滑。

后面随着全球化推进,通胀更是节节下滑。几乎每隔10年就会再下一个台阶,很多年趴在低位一直没起来。

发生这种情况的原因也简单:

过去三十年在美国主导的全球化框架下,很多生产企业都把制造业产能转移到成本更低的地方。

资本通过全球高低成本地区切换转移套利,赚的盆满钵满。

与之伴随的是,欧美制造业流失和大量的工人失业,毕竟工人没法跟着资本到处转移啊。

很多本就处在收入中低端的工人,在产业转移后失去工作,变成最为悲惨的群体。

从下图可以看出,欧美丧失的工作岗位,主要集中在中低收入行业。

可以说现在很多中低技能的制造业工作,已经永久的告别了欧美这些发达国家。

可以说现在很多中低技能的制造业工作,已经永久的告别了欧美这些发达国家。其实发生这种现象的并不只是欧美,类似的故事在所有发达国家都在发生,比如我们的邻居日本。

NHK有个2007年的纪录片叫《人事、会计聚集地—中国》,专门讲过这个现象。

当时日企不仅要把制造业生产线转移到中国,就连人事和会计工作也变成模块化,全部转移到大连。

因为日本人测算以后发现,之前在日本每天需要5500日元成本的总务工作。

转到大连只需要750日元,成本减少86%,这是多么惊人的一个数字啊。

所以公司决定在日本本土只保留给公司做决策,定战略方向的高级管理层,其他部门自寻出路。

资本的积累从不停止,产业转移只是让资本从剥削本国的无产阶级,变成剥削别国更便宜的无产阶级。

本国无产阶级由于劳动力成本相对比较贵,连被剥削都变得没有性价比了。

片子里资本家的笑容,和劳动者的落寞,刻画的很真实。

产业转移之后,不光是制造业工人的岗位没有了。就连人事行政财务,这些小白领岗位也没有了。

我们现在看到的美国铁锈带问题,其实也是在全球化背景下,产业发生转移以后的必然结果。

未来随着科技水平继续发展,更多的中低收入岗位会继续消失。这部分失业人口,可能永远无法回到就业岗位了。

即使没有丢掉工作的劳动者,过去几十年在资本的主导下,实际收入也是在不断下降的。

从下图可以看出,七十年代后期开始,美国企业的工资支出在不断降低,这意味着劳动者报酬占比越来越少了。

从麦肯锡的统计也能看出这个趋势:

从麦肯锡的统计也能看出这个趋势:2005年至2014年,发达国家65%以上家庭实际收入水平已停滞不前或下降,波及约5.4亿人。

哥伦比亚大学经济学教授、诺贝尔奖得主斯蒂格利茨批评说

许多美国人在经济上比四分之一世纪前更窘迫。

全职男性雇员收入中位数低于42年前水平。

位于收入分配底部群体的实际工资,依然停留在约60年前水平。

前两天收到一张交银国际洪灏做的图,反映的是劳动者收入在经济的占比。

从图表上看非常明显,劳动者收入在经济中占比已经回到大萧条时期,这已经是九十年之前了。

这也是为啥我们之前写过篇文章说,《醒醒,70年代传颂的美国中产梦已然破碎》

虽然科技和信息化技术的发展,使得企业生产力大幅提升,物价不断下降。

但是底层劳动人民却因为知识和技术水平匮乏,成为全球化和信息化发展的牺牲品,收入越来越低。

劳动人民越来越穷,也导致了社会有效消费需求不足,导致生产相对过剩。

因为投入到生产上的利润越来越低,这时候资本也开始了无效化兼并和自我吞噬。

标志性的动作就是大家都开始不投资实体企业,开始投资资本和虚拟经济,纷纷进入到钱生钱的游戏里面去。

其实对于资本来说,这并不是什么好现象。

从过往历史看,资本开始自我吞噬往往意味着民粹和政治即将抬头,后面对资本进行斩首的时刻就要来了。

和底层劳动者一样倒霉的还有他们的孩子。随着社会阶层的固化,底层家庭孩子比父母赚得多的概率,越来越低。

过去几十年里,西方劳动者正在变得越来越穷。而且是代代贫穷,社会贫富差距越发剧烈。

贫富分化这么剧烈的原因,我们之前在《通胀以后就是债务崩塌》和《两次大危机之前到底发生了啥》里面也讲过。

80年代开始,里根重推自由主义和给大资本家减税,直接把中产阶级按在地上摩擦。

可以看出就是从里根时代开始,美国不同社会阶层的收入开始出现转折点。

后面全球化带来的产业跨地区转移,进一步加速了这个过程。

后面全球化带来的产业跨地区转移,进一步加速了这个过程。现在西方主要国家民粹盛行,逆全球化的呼声不断,就是在这种剧烈贫富分化的背景下产生的。

2018年开始,美国和中欧的贸易摩擦全面升级,这是逆全球化发生的主要标志。

除了关税不断增加,各种各样隐性的贸易壁垒也越来越多。

设立这种壁垒的主要目的,是要求企业资金回流。加大本土投资,增加本地就业。

过去在全球化的背景下之所以通胀很低,是因为老美负责印钞,中国这个世界工厂负责供应商品。

老美逆全球化这个操作,等于是人为的主动设置壁垒,限制商品供给。

可货币的供应量增大了啊,疫情之后全球各大央行都开动核动力印钞机,超发货币刺激经济。

最终这些供给限制在货币超发的背景下,都会变成价格的上涨,也就是我们说的通胀。

04 财政刺激来了

除去逆全球化对全球商品流通和供给的限制,还有财政刺激对需求的提升。

过去很长时间里,西方国家刺激经济的方式主要是货币政策,也就是我们常说的印钞。

尤其是08年金融危机之后,一轮接一轮的货币宽松。不过带来的通胀刺激作用却并不显著,因为需求没啥增长。

原因是央行放水以后,拿到钱的头部企业和高收入家庭,并没有因此增加生产投资和消费。

而是把这些拿到的钱投入到炒房炒地炒各种资产上,力求减少央行印钞对自己手里货币购买力带来的冲击。

原因也很简单,投资生产是需要需求驱动的。没有需求驱动,去做生产投资那是找死。

穷人们手里没啥钱,需求也就起不来,富人能消耗的日常消费品总量又非常有限,所以大家的理性选择就是去投资资产。

这一点全球都一样,国内的富人也做了类似的操作,拿着钱去配置了更多的资产。

如果大家还有印象,应该记得就是从08年以后,手里拿着100万货币和100万房产的人开始分道扬镳。

货币在不断缩水的同时,资产在不断增值。也就造成了不同选择的人按资产价格计算,差距越来越大。

新冠疫情之后,全球主要央行改变了单纯的货币刺激方式,开始放松财政刺激。

说起来以前最不爱搞财政刺激的,是美国人。这是因为在美国搞财政刺激,远比货币刺激麻烦多。

货币刺激只需要美联储一家就能决定,财政刺激需要两党达成一致,国会投票表决,总统签署一系列流程。

而且财政刺激也并没有那么容易通过。

要知道美国政府的财政状况,在过去二十年是不断恶化的。精英阶层对政府借债搞财政刺激,意见也一直很大。

所以每次经济刺激的时候,通常没人愿意去触碰财政刺激这个麻烦,老美的财政政策也一直没有放松过。

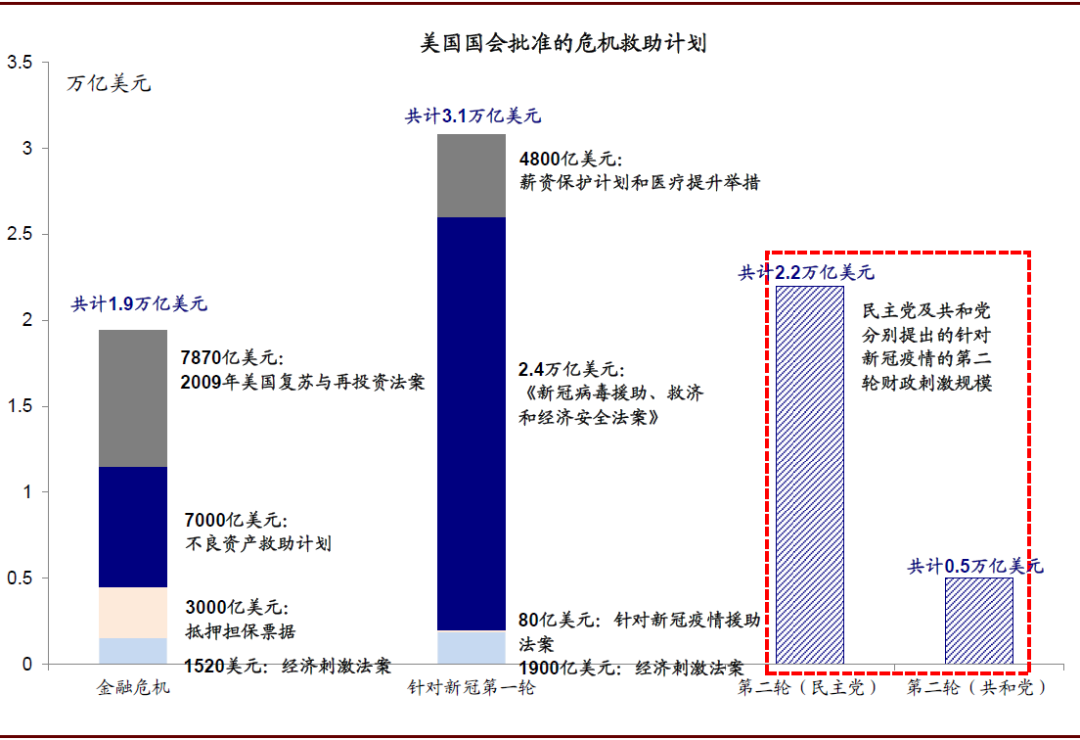

新冠疫情以后,在财政刺激上两党迅速达成一致,大规模的财政刺激开始启动。

除了财政刺激,还有与之配套的货币刺激。

除了财政刺激,还有与之配套的货币刺激。到2021年底,美联储这个全球央行给市场提供的流动性,比前面三轮宽松加起来还要多。

天量刺激导致美国的M2货币增速创下了二战以来的新高,这远超美国GDP的增长速度。

尽管从短期看,通胀和M2增长的关系并不稳定,但是拉长看二者关系是关联性非常强的。

历史统计表明,当M2和GDP增速差过大的时候,很可能会引发通胀。

过去100年最典型的案例,就是美国40年代末和70年代初二者的相关性,这两段时间都属于典型的高通胀时期。

因为M2增速代表的是印钞的速度,GDP增速代表的是实际产出的增速。

印钞速度长时间维持比实际产出大的时候,通胀就要随之而来了。

而且现在不光是美国,全球财政都在行动。比如主要国家里的欧盟,就在不断扩大财政刺激的规模。

除了财政刺激,全球四大央行也在三月份全球金融市场因为疫情熔断后立刻展开了资产购买计划。

到目前为止,全球主要国家财政货币双刺激的规模,已经远超08年金融危机。

下面是四大央行的资产负债表,看看这个惊人的增速吧。

全球主要国家同时开始超大规模货币和财政刺激,这是二战以来的第一次。

全球主要国家同时开始超大规模货币和财政刺激,这是二战以来的第一次。财政和货币双刺激,和以前单纯的货币刺激最大的不同在于。

叠加财政刺激之后不但货币会变多,而且这些货币会参与到消费和流通里面去。

以前单纯货币刺激的时候,钱虽然会流到富人手里。但是富人会拿这些钱买房买地买资产,而不是去消费。

现在财政刺激的背景是,疫情期间大量美国人失业。这些失业人群拿到这个钱不可能去投资,大部分要拿来消费。

只有钱拿来消费,才能刺激货币流转,这时候货币流通速度也才能起来。

我们以前在视频《为啥每次经济短暂停摆都会大印钞》讲过一个费雪公式,公式的构成是MV=PT。

公式的左边M是货币总量,V是货币流通速度。公式右边的P是商品价格,T是商品总量。

以前也有人用费雪公式解释过,为啥全球大规模货币刺激以后,通胀还是没起来?

因为印钞以后M虽然变大了,但是因为富人拿到钱基本都拿去买资产投资。

用于个人消费的资金,在总资产里面占比不大。货币沉淀在资产里面,导致了货币流通速度V不断下降。

所以货币总量M虽然上涨了,但是因为货币流通速度V下降了,公式左边的乘积并没有变大多少。

这次最大的不一样是大规模财政刺激以后,钱都发到了穷人手里。

他们拿到财政补贴只会大部分用于消费,而不可能用于投资。

这就导致了M变大的同时,货币流通速度V也要起来了,因为消费起来了嘛。

在这种背景下,公式左边的MV乘积就会变大,为维持公式两边相等,右边的PT也会同步变大。

这里面商品产能T没办法迅速扩大,能快速上涨的只有商品价格P,这通胀不就来了嘛。

尾声

综上可知,不管是民粹主义盛行背景下的逆全球化,还是大规模财政刺激,都会在未来经济复苏背景下推动通胀回升。

其实通胀这个事儿,我们三月份的时候,早就在这篇《走势终将完美》里面展开说过。

当时说的是:

疫情之后全球主要国家都因为过度恐慌,导致财政和货币同时开始大规模刺激。

肺炎对全球经济活动的短期冲击,是在供给和需求两方面同时作用的。然而财政刺激这东西,只是针对需求方面的。

这种刺激政策的协同性和病毒冲击的短期性,必定会带来一波需求的大幅波动。

一旦疫情停止经济活动开始恢复,刺激政策带来的额外需求来了,补库存和通胀也就跟着来了。

只不过当时没考虑逆全球化对通胀的影响,只考虑了财政刺激对需求的提振,所以就没讲本文第三节写的逆全球化的事儿。

这里我们也顺便提一下上面说到的,明年大规模补库存的事儿。

我们知道一个完整的库存周期,可以分为主动加库存,被动加库存,主动去库存,被动去库存四个阶段。

目前的美国,正处于需求改善和库存去化的被动去库存阶段。

也就是美国处在库存周期的最后一个阶段,明年就会进入主动加库存阶段。

中金公司最近的2021年海外市场展望,其实也讲到了这一点,他们说的是:

2021年美国有望从今年的被动去库存,进入到主动加库存阶段。

经济进入主动加库存阶段,意味着要从复苏期开始步入过热了,通胀也就随着而来了。

这一点我们在《经济开始复苏》里贴过的美林时钟上,可以清楚的看到:

所以最近大家在股市也看到,风格开始往周期价值转化了。

这个事情我们在之前的《风格转换可能要来了》和《再谈风格转换》里,也专门聊过。

正如我们在《通胀以后就是债务崩塌》里面讲的一样,这是经济转萧条之前的最后一次繁荣。

可以预见的是,后面通胀一定会起。

以前我们常说:通胀不起,周期不止。未来通胀起来,就是风险临近的时候。

因为这意味着美联储要开始收紧货币,以及危机的脚步即将到来。