兴证策略2021年度策略:A股美股化 沿着景气复苏布局三条主线

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

兴证策略2021年度策略:权益时代新格局

王德伦(金麒麟分析师)策略与投资

投资要点

2020年度策略报告我们提出:中国资本市场已经进入权益时代,在国家重视、居民配置、机构配置、全球配置的“四重奏”下,股市已经处在“长牛”中。2021年作为“十四五”开局之年和A股“三十而立”后的第一年,无论在制度环境、投资者结构、还是上市公司质量上都呈现出一片新气象,2021年市场整体将波动向上。全球经济基本面从疫情中恢复向上,流动性预期变化是引导行情的主要矛盾。岁末年初是重要的投资时点:基本面持续向上,内外经济改善,景气向上补库存品种有望成为受益方向。待经济增速拐头向下,流动性将阶段性成为市场焦点,其预期改善有望为投资者提供较好买点,此时流动性受益的方向值得投资者重点关注。

基本面:整体平稳,快变量景气改善维持增速,慢变量政策催化逐步转型。

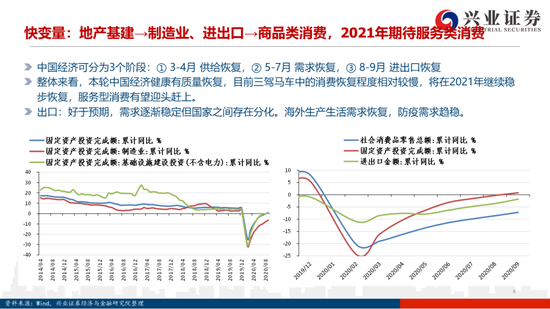

快变量:1)国内产业梯队式恢复,地产基建→制造业、进出口→商品类消费,2021年期待服务类消费。2)美国复苏叠加基建刺激带来的出口链条获益。

快变量:国内外投资和消费动能稳步接棒,经济复苏后劲十足。国内方面,2020年地产基建持续发力、实现逆周期调节,明年全球经济复苏环境下,制造业投资有望继续回暖;海外供应链受疫情影响恢复较慢,促使国内出口持续超预期。向后看,内需有望置换外需,类比今年商品类的报复性消费,期待2021年服务类的报复性消费。国外方面,待美国大选落定、新总统任期开启后,美国有望出台大规模基建计划,在海外供应链复工羸弱的情况下,国外周期品供需错位,国内周期出口产业链有望受益。中美博弈大方向下,有望出现阶段性改善。

慢变量:供给侧 VS 需求侧,隐性 VS 显性,内循环激发农村消费群体、提升数字经济比重、突破高端技术壁垒,把握相关产业方向投资机会。

慢变量:促进内循环与供给侧改革相结合,长期看好中国内需市场潜力和产业升级。十九届五中全会公报提出将“坚持扩大内需”和“深化供给侧结构性改革”有机结合,基于要素市场化改革角度:一方面,坚持传统要素(土地和劳动力)改革,加速新型城镇化建设,2035年中国人均GDP有望达到中等发达国家水平,内需市场潜力无限;另一方面,加快新型要素(数据)建设,提高数字经济比重,推动中国步入创新型国家前列,实现关键高技术突破和自主可控,相关科技成长产业具备长期投资机会。

流动性:无通胀、不紧缩,股市流动性稳中有进,好于市场预期

宏观流动性易松难紧,全球宽松时代格局已经到来。本轮宽松的流动性何时再收紧,且传导至资产价格调整,是市场主要担忧,但我们认为,全球宏观流动性可能易松难紧,无通胀、不紧缩。分三个层面来看:1)2020vs 2008,没有大放,何谈大收。与2008年相比,本轮国内流动性没有大幅宽松,仅2次下调LPR利率(VS4次降息)、1次下调准备金率(VS4次),因此也不会大幅收紧;2)过去几十年的持续宽松,带来贫富差距拉大。而富裕阶层和贫穷阶层的消费分层,针对贫穷阶层的产品供给过剩,使得通胀愈发困难,无通胀、不紧缩;3)现代货币理论指导下,央行易松难紧,债务规模扩大后,收紧货币将面临还本付息的巨大压力,全球放水难以停歇,关注全球第二轮货币宽松为市场带来买点机会。对于流动性的预期差很大。

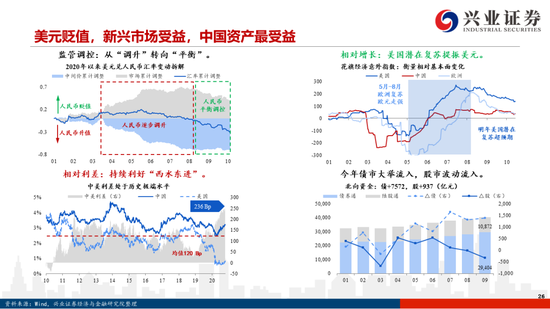

股市流动性好于社会宏观流动性,居民、机构、外资等持续增加权益资产比重。居民配置、机构配置、外资配置是中国权益时代的重要推手,随着A股走向成熟,资金流入A股的趋势仍在继续。1)金融供给侧改革以来,广谱理财型产品收益率下行、基金具备赚钱效应,吸引基民入市;2)各类长钱在低利率时代中,将逐步加配权益资产,获取收益;3)经济增速、利差和制度优势背景下,人民币汇率进入中长期升值通道,未来几年万亿量级外资有望流入A股。

新格局:A股美股化,“长牛”行稳致远。

多个因素推动A股呈现新格局,中国资本市场享受“长牛”。A股“三十而立”,结束牛短熊长、进入长牛,从“有利好才涨”逐渐向“有利空才跌”转变,四点因素成为“长牛”的助推器:1)制度因素,资本市场基础制度体系不断完善,全面注册制即将实施,退市制度有望出台,为A股美股化趋势的确定提供了优良的政策土壤;2)监管因素,资本市场进入“严监管”时代,市场运行健康平稳、融资功能显著发挥、上市公司质量提升、市场秩序明显好转;3)公司因素,经历30年的“赛马”,优质龙头核心资产已经胜出,且越来越多好企业登陆资本市场,能让投资者更能分享到国家发展的红利;4)投资者机构化,机构投资者持股占A股流通市值比例达到30%,投资者结构逐渐优化、去散户化,更加有利于A股“长牛”。

行业配置:沿着景气复苏布局三条主线——复苏服务业、优势制造及出口链、科技成长主线

从疫情中梯队式恢复的服务业:航空、影视、餐饮旅游、金融、医疗服务等。从盈利弹性角度,关注:1)受益于飞机供给增速收缩+航司集中度提升+时刻供给结构优化的航空,航运也有类似逻辑。2)在限流的背景下国庆档期仍实现近40亿票房收入的影院。3)恢复趋势明显提速叠加消费回流的景区和演艺。4)盈利冲击最大时段可能已经过去并且估值修复空间大的银行;疫情解除后低基数+开门红以及受益于长端利率上行的保险。5)受带量采购影响较小的医疗服务。

构建双循环体系+国内经济率先复苏下的制造业:高端制造链条、优势出口链条、工业金属。构建双循环体系需要内部和外部、制造和需求共同发力。随着国内经济率先恢复,国内优势制造业龙头一方面受国内需求回暖带动,另一方面切入海外供应链占领全球份额。1)高端制造领域,关注新能源车及光伏产业链。新能源车政策、新车型双周期共振,海内外需求拐点已至,关注锂电材料、锂电设备、汽车整车等。非化石能源占比提升+成本绝对优势,光伏装机规模有望大幅增长,关注玻璃硅料、光伏设备及组件等。2)全球经济恢复叠加疫情仍未消退,国内出口优势企业持续收获订单,过去几年低需求下供给侧持续优化,关注化工、轻工、家电、机械及器械等3)经济恢复带动制造业持续复苏,叠加国外潜在的大规模刺激政策,工业金属价格有望持续上行,关注铜、铝。

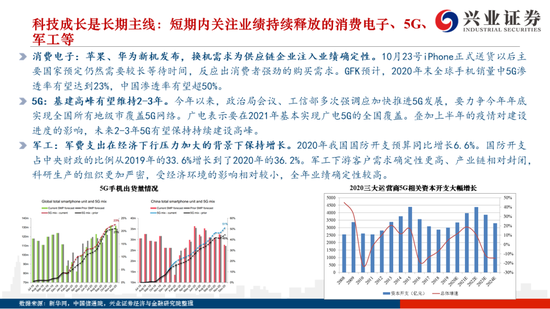

科技成长是长期主线。顶层设计+高质量发展需求驱动+降低融资难度,多因素推动科技成长进入长期向上通道。短期关注业绩持续释放的消费电子、5G应用、军工等,中长期关注“十四五”推动下“卡脖子”环节的国产替代,如半导体链条、新材料等。

主题投资:聚焦“十四五”,布局“双循环”。1)改革:土地流转改革、新城镇建设;2)升级:数字经济、智能驾驶;3)自主:平安中国(国防军工、能源安全、粮食安全等),西藏自治区70周年大庆。

风险提示:无风险利率上行、宏观经济大幅波动、产业政策风险、市场波动超预期,全球资本回流美国超预期、中美博弈超预期、通胀超预期、金融监管政策超预期收紧等。

风险提示

无风险利率上行、宏观经济大幅波动、产业政策风险、市场波动超预期,全球资本回流美国超预期、中美博弈超预期、通胀超预期、金融监管政策超预期收紧等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《权益时代新格局——2021年度A股策略报告》

对外发布时间:2020年11月10日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

王德伦 SAC执业证书编号:S0190516030001

李美岑(金麒麟分析师) SAC执业证书编号:S0190518080002

王亦奕(金麒麟分析师) SAC执业证书编号:S0190518020004

张 兆 SAC执业证书编号:S0190518070001

张勋(金麒麟分析师) SAC执业证书编号:S0190520070004

SAC执业证书编号:S0190510120002

研究助理:

张日升 李家俊 张媛

兴业证券策略团队

自媒体信息披露与重要声明

企业高管 · 专家大咖 · 联袂推荐

原书定价89元,现在购买可享新书5折优惠,尝鲜价44.5元!

购买地址见文末二维码

扫二维码 领开户福利!

扫二维码 领开户福利! 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。