提升金融服务实体经济质效(宏观政策看落实·金融篇)

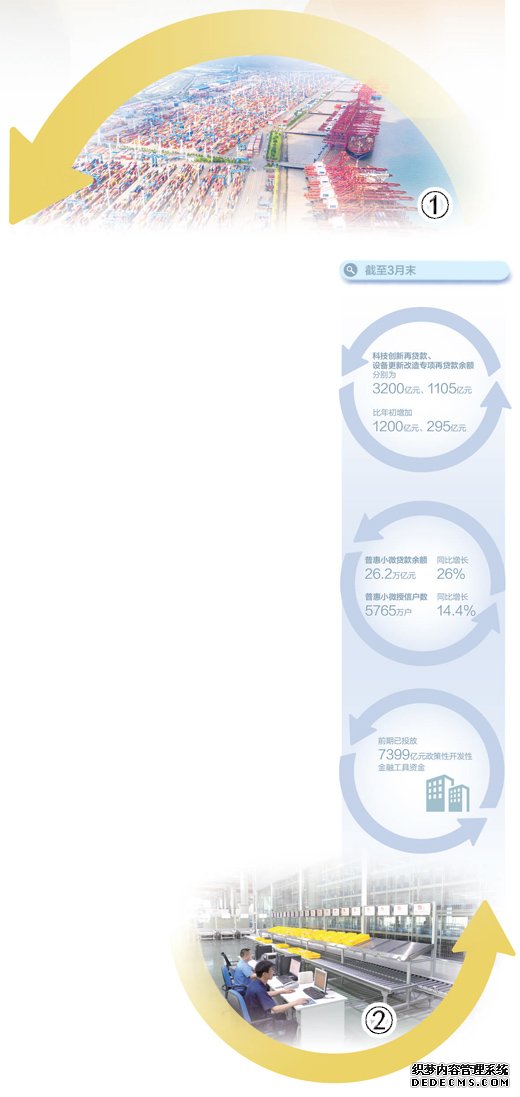

图①:宁波舟山港穿山港区繁忙的作业场景。

汤健凯摄

图②:在广东星联精密机械有限公司,工作人员在操作智能化仓库系统。

焦 默摄

数据来源:中国人民银行

今年以来,我国货币政策坚持稳健取向,实现了较好的调控效果,有力支持经济发展恢复向好。人民银行继续发挥结构性货币政策的精准导向作用,引导金融机构加强对普惠金融、科技创新等领域的金融服务,增强经济增长的潜能。在精准有力的货币政策支持下,我国金融运行总体平稳,流动性合理充裕,信贷结构持续优化,实体经济的融资成本稳中有降,金融支持实体经济的力度明显增强。

从托举大项目、大工程,到支持小企业、小农户,金融活水如何有效传导,助力高质量发展?日前,记者跟随人民银行、国家开发银行等调研组,赴浙江、湖北、广东三省进行专题采访。

普惠金融服务小微主体、助力乡村振兴

“新的保鲜膜生产线开起来了!”湖北康嘉顺实业有限公司负责人刘润浥介绍,企业在今年实现了扩产计划。

去年,刘润浥就打算贷款扩大生产,但思考再三还是打了“退堂鼓”:“多开一条生产线,就要多雇三四十个人,这对我们小微企业来说压力很大,去贷款也拿不出抵押物。”

今年初,湖北银行小企业金融服务中心客户经理周国康了解到这一情况,及时送上“订单贷”服务,帮刘润浥重启扩产计划。“没想到凭出货单就能获得授信,两天内拿到了1000万元贷款。”刘润浥说,金融服务更便捷,让企业经营加快回暖。

今年以来,人民银行深入开展中小微企业金融服务能力提升工程,细化小微企业信贷政策导向效果评估,持续提升金融机构服务小微企业的意愿、能力和可持续性。金融机构落实政策要求,在疏通小微企业融资渠道的同时,通过多种方式降低小微主体融资成本。

“订单贷”“政采贷”“云链贷”……在人民银行的引导下,针对小微企业缺抵押、信用弱的特点,湖北省相关部门鼓励银行机构根据当地产业特征、企业需求创新产品和服务,在风险可控前提下,拓宽抵押范围,推出应收账款、预付款、存货、仓单、知识产权、畜禽活体等抵押方式,加大信用贷款投放力度。同时,组织银行机构加大力度摸排无贷户融资需求,开展首贷扩展专项行动,拓宽小微企业融资覆盖面。截至目前,湖北全省银行机构小型微型企业“首贷户”贷款金额386亿元,新增“首贷户”1.61万户。

有了农业银行杭州分行750万元的贷款支持,杭州银江环保科技有限公司的新项目落了地。公司副总经理沈小明算了一笔账:企业享受普惠金融贷款利率,融资成本进一步降低;享受“无还本续贷”服务,获得稳定融资支持;享受“随用随借、随借随还”模式,可灵活根据生产周期调动资金……

“金融服务及时又贴心,让我们有底气加快建设环保设施运维系统。”沈小明说。

“近年来,人民银行充分发挥普惠小微贷款支持工具作用,通过提供激励资金,引导金融机构增加普惠小微贷款投放。”人民银行有关负责人表示,金融机构改进内部资源配置和政策安排,强化科技手段运用,加快建立“敢贷愿贷能贷会贷”长效机制,小微企业贷款保持“量增、面扩、价降”良好态势。

统计数字也从一个侧面反映出小微企业的获得感。据人民银行统计,3月末,普惠小微贷款余额26.2万亿元,同比增长26%,较2017年末增长了2倍多;普惠小微授信户数5765万户,同比增长14.4%,较2017年末增长3倍多;3月新发放普惠小微企业贷款利率4.42%,同比下降41个基点,处于历史较低水平。