渤海期货:玉米高位风雨摇 买入看跌搏深调

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 一、行情分析

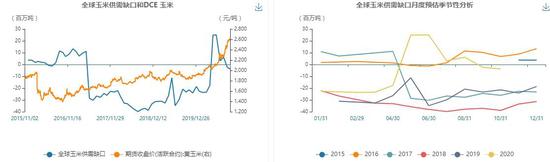

1、玉米供求平衡数据

根据USDA2020年10月份月度报告预计:全球玉米预测年度供需缺口为-3.78百万吨,上月预估为-2.36百万吨。从季节性来看玉米供需缺口较近5年处于较高水平。

根据USDA2020年10月份月度报告估计,全球玉米年度供求缺口-15.58百万吨,同比增加5.21百万吨。全球玉米预测年度产量为1,158.82百万吨,产量环比减少3.56百万吨,季节性来看产量位于较高水平,需求为1,162.6百万吨,需求环比减少2.14百万吨,季节性来看需求位于较高水平。

另外,受今年连续台风影响,东北地区新作单产总体减产,台风导致玉米灌浆不完全,籽粒容重下降,部分地势低洼地块还会导致霉变率提高,影响玉米品质。另有一些成片倒伏状况也影响了收割。整体看国内国际的供需均存在缺口,且环比扩大。这给玉米价格上涨带来强有力的支撑。

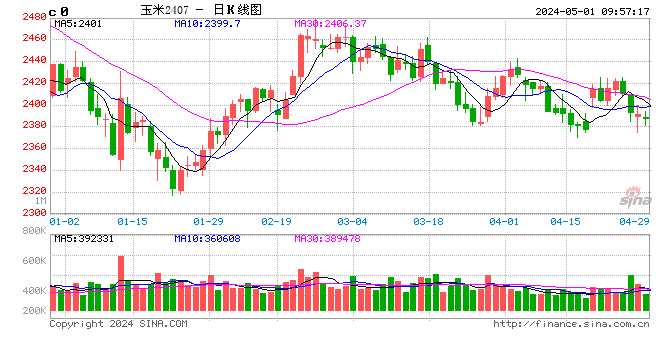

但是也需要注意到,一是减产幅度低于市场之前预期,主要原因在于台风发生在玉米生长发育后期,玉米发育已经定型。二是当前市场价格已经充分计价供应减少,继续向上动能不足。三是价格中含有一定投机因素,继续上涨会引发抛储、扩大进口等措施。因而当前位置稍有利空则会引发多头大面积止盈离场,形成快速下杀形态。那么这个利空多半会出在产量数据上,当前东北地区收割进度在80%左右,预计近一周将会见分晓。根据业内调研,国内玉米减产并不如预期严重,只要整体产量不产生大幅下滑均会打压多头信心。在快速拉升后极易产生快速回调。预计回调目标位在2430附近。

2、玉米期权风险度量

C2101-P-2560为虚值期权,时间流逝的比较快,所以时间价值损失大,但是投入资金少,一旦方向判断正确则收益率很高。

隐含波动率为16.21%,大概需要平均每天波动1%才能达到本次交易目标,基本符合玉米品种的波动属性,这个波动率水平居于中性。

期权理论价值43.9462,比报价低4-5元,是买方应承担的部分损失。

买看跌期权主要是赚delta和vega的钱,如果买完以后delta越小越赚钱,当前delta为-0.4660,更接近看跌期权上限-0.5,整体上还是较为利于多头的。

Gamma水平在稳步扩大,表明delta的变化也会一点一点进入加速变化。

如果vega越大越赚钱,也就是即使玉米价格没有变化,但波动率增加也会赚钱。以当前波动率水平看应该不会发生这种情况,但是波动率水平恰恰也说明了当前玉米价格较为活跃,极易产生快速大幅波动,为买方提供了更多的获利可能。

最不利的因素还是theta,因为时间价值每天都会流失,本次交易的虚值期权全部为时间价值,每天都会承受一点时间损耗。

整体看期权的各项风险指标中性,稍偏利于买方,只要标的玉米期货出现适合波动,期权买方的获利空间可期。

二、交易策略及计划

基于快速回调预期,买入玉米看跌期权,以虚值一档C2101-P-2560为操作标的。当玉米价格回调至2430附近时将买入看跌头寸进行止盈离场。总体仓位极小,仅投入1万元的权利金以小搏大,占总权益的0.06%。介入价位在46-50之间。持仓周期至多一个月。

目标价:170-200

三、风险控制

本次交易将整体仓位控制在0.06%以内,以极小的资金投入做期权买方,如果出现意外风险事件则最大损失仅限于权利金,风险完全可控。另外也设置止损价格在5-10之间。

渤海期货2队

扫二维码 领开户福利!