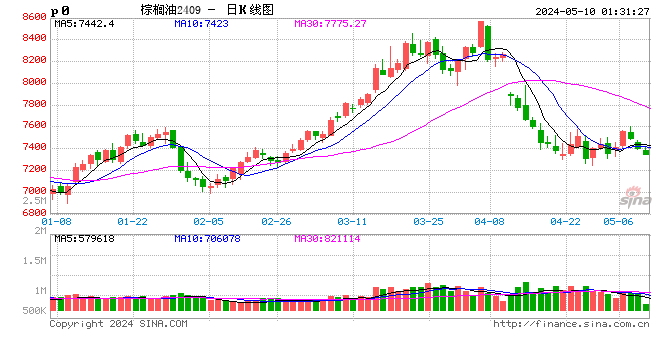

信达期货:棕榈油2105做多策略

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 综述:在整体全球油脂库存消费比处于十几年的低位水平的背景下,全球的棕榈油库存产地截至9月份的数据整体也处于偏中性的水平,而主要的消费地中国和印度的棕榈油库存仍旧处于往年同期低位,综合看全球棕榈油的库存也处于中等偏低水平,叠加目前的期价高基差水平,我们认为整体棕榈油将继续维持震荡偏强的走势;

交易概述:棕榈油5月在5700-6000区间逢低买入800手左右,整体会接近6200上下考虑部分滚动,结合自身供求和整体宏观通胀预期驱动的话,目标位可以看至6300-6500;整体止损价位参考5600上下;

一、基本面供需数据

1、全球供需

10月USDA报告:预估201/21美豆单产51.9,9月51.9,去年47.4,市场预估区间51.2-52.5;产量4268百万蒲式耳,8月4313,去年3552,预估区间4192-4350,;变化较大的是出口,预估20/21年度美豆出口2200,9月2125,去年1676;预估20/21库存290百万蒲式耳,9月预估460,去年523,市场预估区间285-460,库存接近市场预估区间下沿。库存消费比预估6.43%,9月预估10.34%,去年13.24%。

巴西产量预估1.33亿吨,9月预估1.33,去年1.26,市场预估区间1.31-1.34,。巴西仍然预计丰产,机构没有包含拉尼娜可能带来的产量影响。

全球大豆库存8870万吨,9月预估9358,去年9375万吨。20/21全球库存消费比23.94%,低于9月预估的25.36%,也低于去年的26.46%。全球大豆库存消费比预计下滑至15年熊市以来最低;但仍高于11-14的牛市水平。

小结:报告利多,全球大豆供应较9月预计进一步紧张,且尚未包含拉尼娜可能带来的影响。

从全球油脂来看,预计20/21全球棕油库存消费比13.37%,9月预估13.34%,去年15.35%;豆油库存消费比预估6.81%,9月预估6.71%,去年7.23%;菜油7.01%,9月预估6.76%,去年8.42%;主要4种油脂预估9.63%,9月预估9.75%,去年11.05%。三种主要油脂的库存消费比仍然处于2000以来的低位,但较9月预估值都增加,供应紧张程度预计有缓解;全球的库存消费比较9月消化,因为葵油库存下滑较多。总体油脂库存消费比仍然利于做多;

2、国外棕油库存

MPOB9月月报,马棕产量186.9万吨,环比增0.32%;出口161.2万吨,环比增1.88%;月末库存172.5万吨,环比增1.24%。产量及出口均不及预期,月末库存基本符合预估,从预期的角度看报告偏中性,但整体报告感觉偏多一点,在增产的时候产量却一直起不来,包括10月预计产量也是环比下降的,出口也是环比提升的;预计整体马棕库存将维持在同期低位状态;

印尼的库存压力明显要比马来大,但印尼为了执行生柴政策的资金来源,预期有增加出口征税的可能,从而预计会导致印尼的出口成本反而比马来高,这样一来进口方更加会倾向于进口马来棕油。总体上马来和印尼的棕油库存加起来高于均值水平,和19年同期基本持平;考虑到东南亚第四季度开始季节性减产即将到来,整体生产国的库存再大幅累积的可能性较小;

3、消费地(中国和印度)库存情况

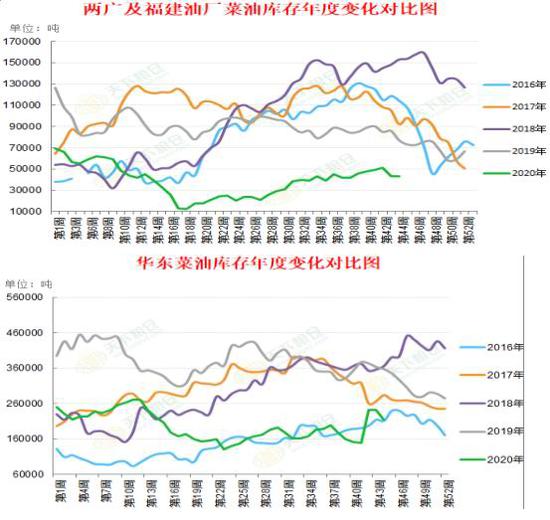

中国国内的豆油库存已经开始季节性下滑,且整体库存不算高,大豆的进口高峰已经过去,库存一般会持续下滑到次年的4-5月。棕油和菜油库存仍旧处于同期偏低水平。就库存水平来讲,棕油和菜油库存已经脱离了极低区域,向均值水平靠近,但总体仍然偏低,且均低于19年水平。总体来讲国内的油脂库存水平仍然是偏低的水平,但整体的紧张水平较前期有所缓解。

印度自疫情以来进口棕油的量显著下滑,处于极低的水平。相应的印度国内的食用油和棕油的库存也下滑至极低。印度的库存也是一个很利多的水平;

从10月上旬印度溶剂萃取商协会(SEA)发布报告称,截至9月底,印度植物油总库存160.2万吨,环比小幅下降-7.5%,为同期低位。其中港口库存58.2万吨,较7月大幅下滑,主要由于九月植物油进口量环比-20%。其中棕油进口量环比-12%,月进口量低于五年均值,港口库存40万吨,与16年库存低位持平。印度植物油库存和棕油库存均有补库空间,数据利多;

二、基差

目前棕榈油1月和5月的基差是处于同期最高的,这个对做多是非常有利的。

信达期货2队

扫二维码 领开户福利!