招商策略:不确定性逐渐落地 A股有望继续上攻

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【招商策略】不确定性逐渐落地,A股有望继续上攻——A股投资策略周报(1108)

美国大选日前更新了最新结果,根据各州公布的结果统计,拜登将获得290票,超过了当选所需的270票,美国大选将会逐渐尘埃落定。政治不确定性消除后,欧美有望推出新一轮刺激计划,全球经济复苏预期将会明显升温。A股有望继续冲击前期高点,布局思路沿着出口链&地产后周期,大宗类,金融地产等顺周期低估值进行布局。A股有望突破前期高点向上,迎来一轮明显的跨年行情。

核心观点

【观策·论市】美国大选的不确定性逐渐落地,拜登的上台使得中美关系从脱离国际规则之下的不可预见的全面对抗和脱钩,逐渐转向国际规则框架之下的竞争。短中期来看不确定性降低,此前美国对华政策中部分规则之外的部分有望得到修正,长期仍取决于国力的竞争。同时民主党提出的2万亿左右规模的刺激计划有望在大选尘埃落定后推出,近期全球主要央行均继续扩表,助推全球经济继续升温。在全球经济逐渐回升的背景下,中国出口继续回升,助力中国经济继续回升。A股企业盈利仍处在加速上行的过程中,随着经济的回升,国内流动性继续保持中性逐渐滑向偏紧的状态,使得【流动性驱动到基本面驱动】的特征更加明确。经济的回升使得更多的顺周期行业出现较为明显的投资机会,【出口链】和【地产后周期】的叠加领域,如家电、轻工、汽车零部件;【大宗商品类】如有色、化工、煤炭;以及经济修复后极低估值修复的金融地产均有较大机会。A股有望突破前期高点向上,迎来一轮明显的【跨年行情】。

【复盘·内观】本周市场普涨,宽基指数均有不同程度的上涨,主要原因在于:1)美国大选落地在即,全球资金风险偏好均有所提升,带来北上资金大规模了流入;(2)全球疫情反复,出口板块数据持续亮眼,带领相关板块大涨。从行业层面来看,汽车、家电、有色行业涨幅超过8%,属于典型的顺周期行业,仅休闲服务和生物医药板块录得了下跌,其中生物医药受到医疗器械集采价格大幅低于预期的影响,部分公司跌幅较深。

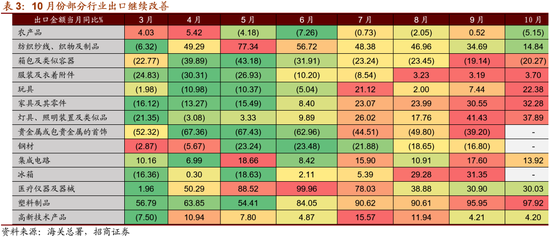

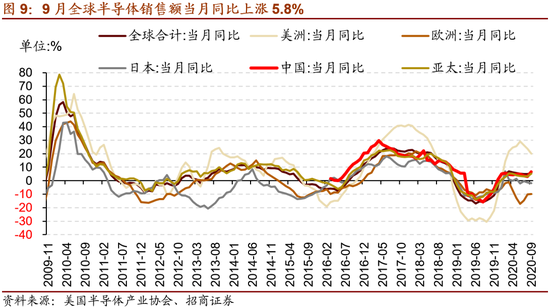

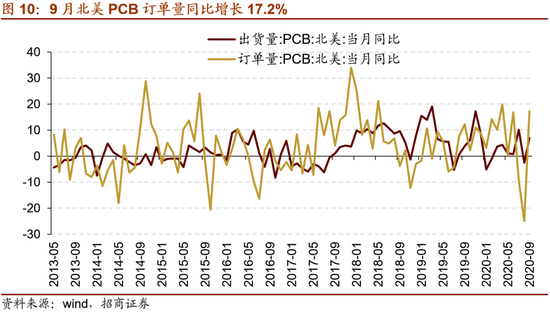

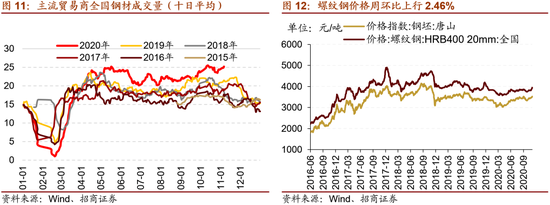

【中观·景气】10月份我国出口继续改善,部分行业出口同比增幅持续扩大,其中防疫类产品继续保持相对高速增长,服装、玩具、家具等劳动密集型产品出口增幅继续扩大。9月全球半导体销售额同比增幅扩大,9月份北美PCB出货量、订单量同比均由负转正,订单量增长快于出货量。近期钢材成交量景气上行,螺纹钢和钢坯价格继续上涨。

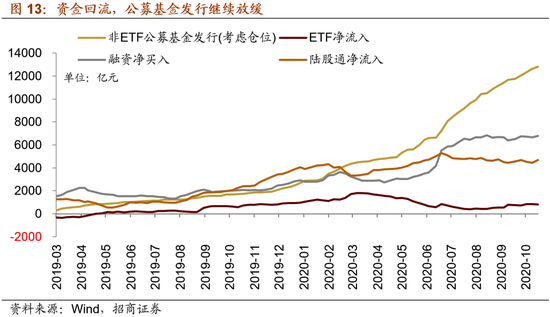

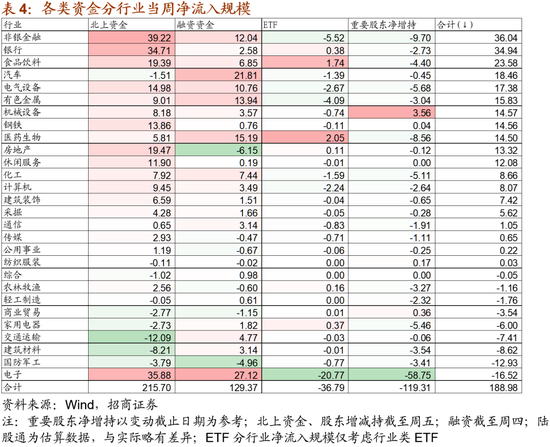

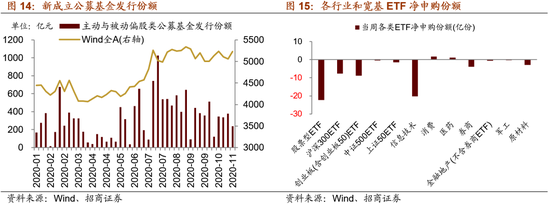

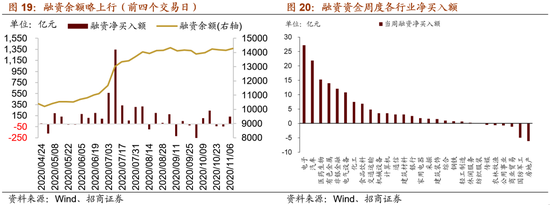

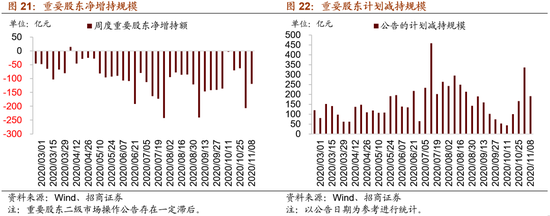

【资金·众寡】资金回流,内外资偏好一致性提高。11月2日~11月6日,资金回流,股票市场流动性总体改善。北上资金当周净流入214亿元;融资资金前四个交易日合计净流入135.9亿元;当周新成立偏股类公募基金239亿份,继续放缓;ETF当周资金净流出29.5亿元。行业偏好上,北上资金净买入规模较高的集中在非银金融、电子、银行等;融资资金净买入较多的为电子、汽车、医药等。重要股东净减持规模较前期下降,计划减持规模回落。

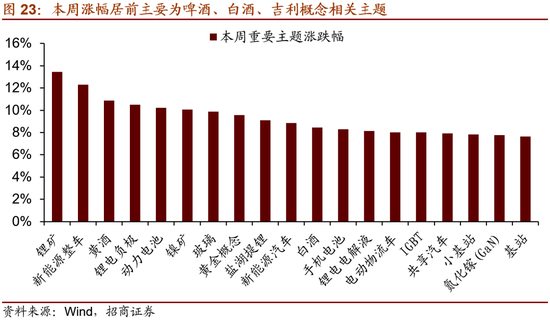

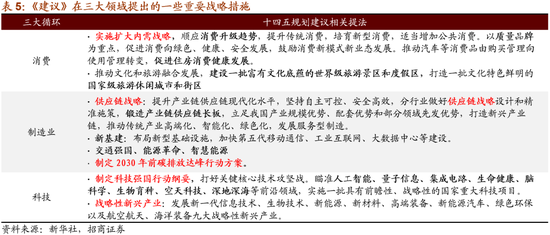

【主题·风向】本周产业观察——关注八大前沿领域与九大战略新兴产业。11月3日,中共中央发布《关于制定国民经济和社会发展第十四个五年规划和2035年远景目标的建议》。我们建议关注八大前沿领域与九大战略性新兴产业。其中,八大前沿领域是首次出现在五年规划建议中。尽管航空航天和海洋装备在此前的战略性新兴产业中也曾出现,但将其归类于高端装备中,本次被提到更为重要的位置。预计在十四五期间,针对八大前沿领域与九大战略性新兴产业,将有一系列配套的实施方案出台,推动相关产业加快发展。

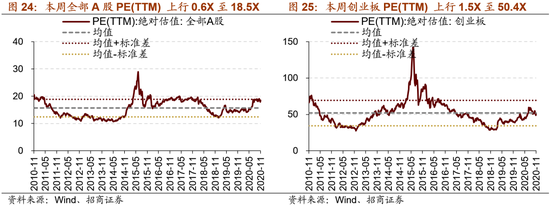

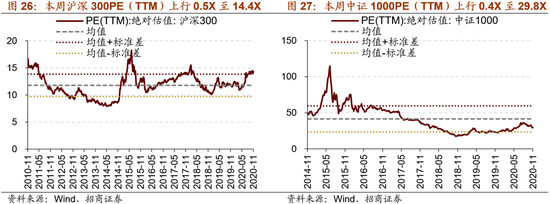

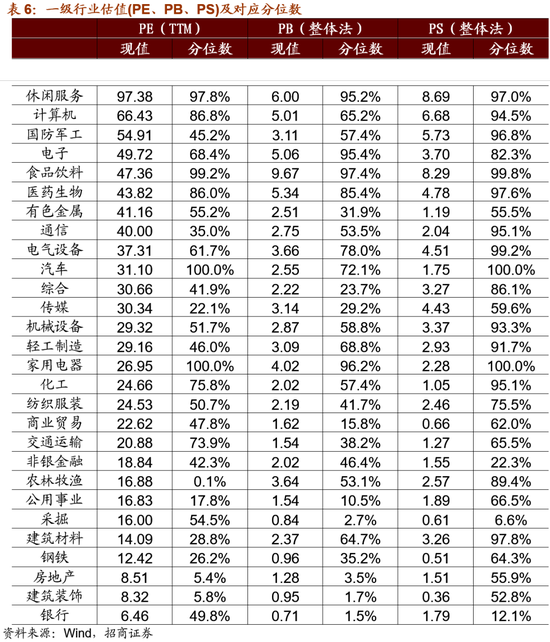

【数据·估值】本周全部A股估值水平上行,PE(TTM)上行0.6X至18.5X;行业估值涨跌分化,休闲服务、有色金属、电子涨幅较大,而传媒、医药生物下跌明显。

【风险提示】:经济数据低于预期,政策支持力度不及预期,疫情扩散超预期。

01

观策·论市——不确定性逐渐落地,A股将会继续上攻

● 美国大选几进落地,政治不确定逐渐消退

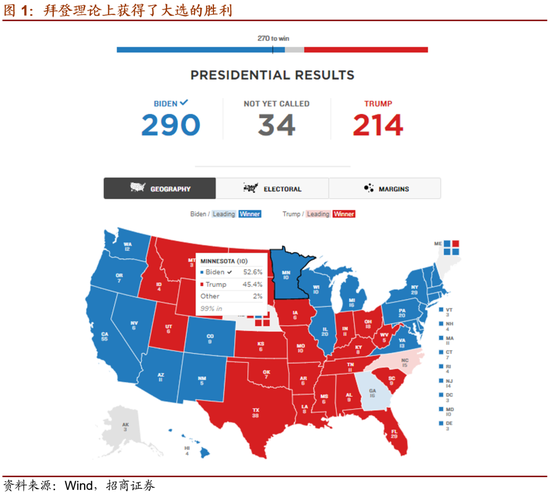

2020年11月7日晚间,当宾西法利亚和内华达周更新了大选票数统计结果后,宣布拜登获胜,至此,拜登获得了290票,超过了当选所需的270票,理论上获得了大选的胜利。

欧洲理事会主席马歇尔、欧盟委员会主席冯德莱恩、德国总理默克尔、法国总统马克龙等多位欧盟及成员国领导人在宾州结果出炉后第一时间向美国当选总统拜登表示祝贺。

特朗普尚未承认败选,表示将会诉诸法律。不过,由于拜登在宾州和内华达领先较多,即便重新计票,预计特朗普胜面不大。美国大选大概率是拜登获胜,后面只是一些小波折。

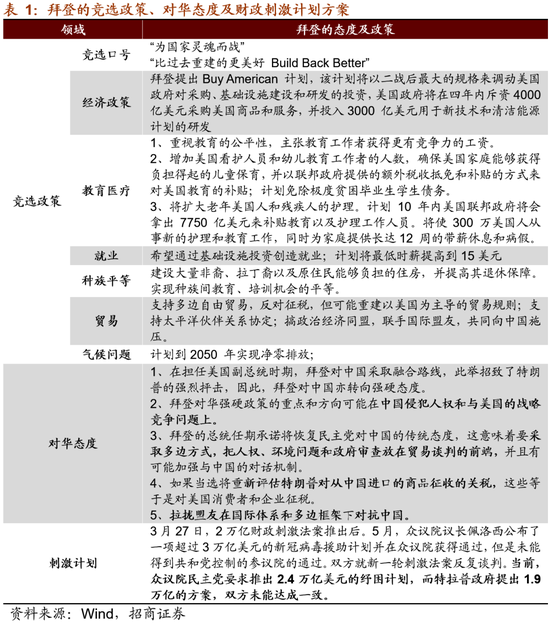

竞选政策方面,拜登的竞选政策重点在就业、清洁能源、教育医疗以及种族制度。经济政策方面,拜登提出Buy American 计划,计划在四年内斥资4000 亿美元采购美国商品和服务,并投入3000 亿美元用于新技术和清洁能源计划的研发,实施基础设施建设,并通过这些项目带动就业。拜登注重清洁能源,计划在2050年实现净零排放。

对华政策方面,拜登同样会采取强硬的对华态度,但是方式与特朗普大相径庭。预计拜登将重新评估特朗普对从中国进口的商品征收的关税,因为这些关税对美国的消费者产生了较大影响。拜登对华强硬政策的重点和方向可能在中国侵犯人权和与美国的战略竞争问题上,可能拉拢盟友在国际体系和多边框架下对抗中国。

总的来看,拜登上台后的中美关系,将从国际规则框架之外不可预见的全面对抗和脱钩,演变为在国际规则框架之下的竞争,不意味着中美关系改善,而是进入新的竞争模式和竞争格局。长期仍取决于国力的竞争,不排除拜登政府通过拉拢盟友使得中国处于更加孤立的境地。但对于资本市场来说,由于国家竞争回归到规则和法律之下,相对来讲不确定性降低,对于中国资本市场来说是短中期的利好。

● 全球经济继续复苏,欧美预计推出新一轮财政刺激计划,中国出口超预期

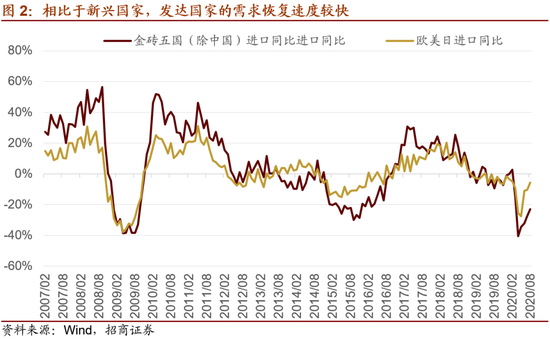

从全球进口情况来看,发达国家由于有财政刺激和大规模货币投放,需求恢复较快,新兴国家复苏相对更慢。

由于全球需求恢复加速,加之新兴发展中国家供应恢复较慢,中国在全球出口份额继续提升,出口增速持续回升,成为中国经济和生产重要的恢复力量。

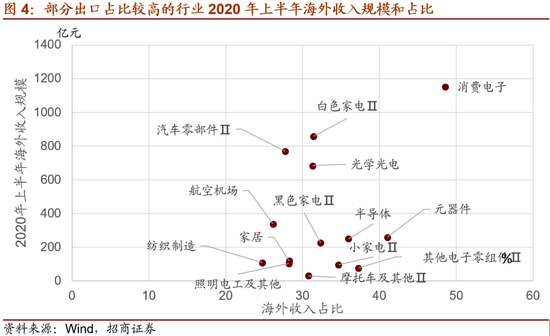

部分出口占比较高的行业有望受益于全球经济逐渐恢复。

预计美国大选落地后美国将会推出新一轮财政刺激计划,欧洲有望跟上,全球经济有望加速回升。拜登政府+联合国会背景下,财政刺激方案可能在2万亿美元左右。自2万亿美元财政刺激法案推出后。5月众议院议长佩洛西公布了一项超过3万亿美元的“英雄法案”,但未能得到共和党控制的参议院的通过。双方就新一轮刺激法案反复谈判,当前,众议院民主党要求推出2.4万亿美元的纾困计划,而特拉普政府仅同意1.9万亿美元。拜登当选后,新一届的政府最大可能是众议院仍由民主党控制,参议院仍由共和党控制,双方关于财政刺激谈判仍将艰难,最后规模可能在2万亿美元左右。

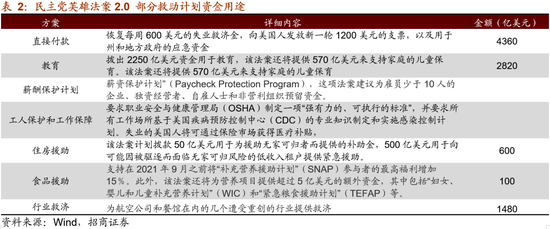

具体方案上,我们可以从此前的“英雄法案2.0”一窥究竟。9月28日众议院曾通过规模2.2万亿的英雄法案2.0,重点包括了向民众直接付款、教育补贴、薪酬保护计划、行业救助计划、工人保护和工作保障以及住房、食物援助等。法案计划恢复每月600的失业救济金以及向美国人发放新一轮1200美元支票。并将重点援助航空餐饮等受疫情影响较大的行业。

除了财政政策外,由于疫情二次反复,全球主要央行(除中国)开启了一轮新的扩表,为明年全球的经济复苏和通胀埋下的伏笔。

●结论

美国大选的不确定性逐渐落地,拜登的上台使得中美关系从脱离国际规则之下的不可预见的全面对抗和脱钩,逐渐转向国际规则框架之下的竞争。短中期来看,不确定性降低,此前美国对华政策中部分规则之外的部分有望得到修正。长期仍取决于国力的竞争,不排除拜登政府通过拉拢盟友使得中国处于更加孤立的境地。同时,民主党提出的2万亿左右规模的刺激计划有望在大选尘埃落定后推出,近期全球主要央行均继续扩表,助推全球经济继续升温。

在全球经济逐渐回升的背景下,中国出口继续回升,助力中国经济继续回升。A股企业盈利仍处在加速上行的过程中,随着经济的回升,国内流动性继续保持中性逐渐滑向偏紧的状态,使得【流动性驱动到基本面驱动】的特征更加明确。经济的回升使得更多的顺周期行业出现较为明显的投资机会,【出口链】和【地产后周期】的叠加领域,如家电、轻工、汽车零部件;【大宗商品类】如有色、化工、煤炭;以及经济修复后极低估值修复的金融地产均有较大机会。A股有望突破前期高点向上,迎来一轮明显的【跨年行情】。

02

复盘·内观——美国大选落地,市场风险偏好提升

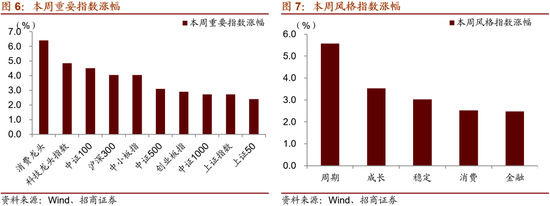

本周市场普涨,宽基指数均有不同程度的上涨,其中中证100、沪深300、中小板指、中证500指数涨幅均超3%,从成交来看,本周市场平均日成交金额超8000亿,较前两周成交额有所放大,北向全周大幅净流入规模达214亿,为近17周单周净流入规模最大,从大类板块上来看,周期板块涨幅明显领先。

本周市场上涨的主要原因在于:(1)美国大选落地在即,市场对不确定性的担忧落地,全球资金风险偏好均有所提升,带来北上资金大规模了流入;(2)全球疫情反复,出口板块数据持续亮眼,带领相关板块大涨。

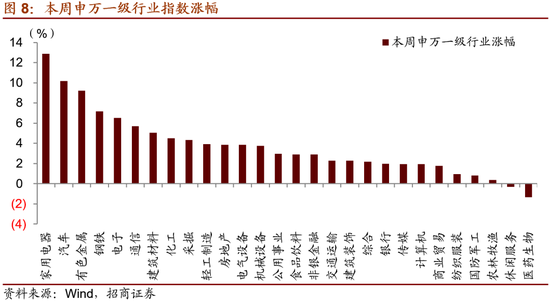

从风格上来看,本周各类风格均大涨,从行业层面来看,28个申万一级行业中,汽车、家电、有色行业涨幅超过8%,属于典型的顺周期行业,其中家电板块受到近期出口数据持续亮眼的催化,此外,本周仅休闲服务和生物医药板块录得了下跌,其中生物医药受到医疗器械集采价格大幅低于预期的影响,部分公司跌幅较深。

03

中观·景气——出口延续改善,钢材成交活跃

10月份我国出口继续改善,部分行业出口同比增幅持续扩大,其中防疫类产品继续保持相对高速增长,服装、玩具、家具等劳动密集型产品出口增幅继续扩大。四季度是传统需求旺季,在海外疫情形势严峻,国内生产全面恢复的背景下,我国的生产优势进一步凸显。10月份我国出口同比增长11.4%,较9月份增幅继续扩大1.5个百分点,略超市场预期。从行业层面来看,医疗仪器及器械出口同比增长30.03%,防疫类产品出口增速较二季度有所下降但仍然保持在相对高位;服装及衣着附件、玩具、家具及其零件分别同比增长3.7%、22.38%和32.28%,增幅扩大有所扩大,进一步凸显我国制造业的优势;塑料制品同比增长97.92%,增速较9月份提高1.97个百分点;高新技术产品同比增长4.2%,基本与9月份持平,较上半年增速有所下降。后续来看随着黑五、圣诞节的来临,海外需求复苏确定性较强,我国有望继续维持较高景气度。

9月全球半导体销售额同比上行,亚太地区半导体销售额同比增幅扩大,中国半导体销售额同比增幅扩大显著,欧洲地区半导体销售额同比降幅收窄,美洲地区半导体销售额同比增幅收窄,日本地区半导体销售额同比降幅扩大。根据美国半导体产业协会统计数据,9月全球半导体当月销售额为378.7亿美元,同比上行5.8%,增幅较8月份扩大0.9个百分点。从细分地区来看,美洲半导体销售额为80.9亿美元,同比增长20.1%,较8月涨幅收窄3.5个百分点;中国地区半导体销售额为134.5亿美元,同比增长6.5%;亚太地区半导体销售额为236.8亿美元,同比增长5.1%;日本半导体销售额为30.7亿美元,同比下降1.8%;欧洲地区半导体销售额为30.3亿美元,较去年同期下滑9.8%,跌幅较上月扩大0.3个百分点。

9月份北美PCB出货量、订单量同比均由负转正,订单量增长快于出货量。出货量方面,9月北美PCB出货同比增长7.0%,同比增幅由负转正;订单量方面,9月北美PCB订单同比增长17.2%,同比增幅由负转正。

钢材成交量景气上行,螺纹钢和钢坯价格继续上涨。根据Mysteel Data,11月6日主流贸易商全国建筑钢材成交量为27.23万吨。从过去十日移动均值情况来看,截至11月6日,主流贸易商全国建筑钢材成交量十日均值为25.18万吨,十日均值周环比增长3.44%,目前钢材成交量显著高于过去几年同期水平。截至11月06日,螺纹钢价格39550元/吨,周环比继续上行2.46%;钢坯价格3524.0元/吨,周环比上涨1.73%。

04

资金·众寡——资金回流,内外资偏好一致性提高

从全周资金流动的情况来看,11月2日~10月6日期间,内外资回流,资金面总体改善。北上资金当周净流入214亿元;融资资金前四个交易日合计净流入135.9亿元;另外,当周新成立偏股类公募基金合计239亿份,较前期继续放缓;ETF当周转为净赎回,对应资金净流出29.5亿元。

从ETF净申购来看,本周市场ETF转为净赎回,净赎回22.3亿份,各宽基指数基本表现为净赎回,消费和医药类ETF净申购,科技类ETF大幅净赎回。具体来看,股票型ETF总体净赎回22.3亿份,对应资金净流出29.5亿元。其中,沪深300和创业板ETF分别净赎回7.63亿份和8.9亿份。行业方面,信息基数和券商ETF分别净赎回20.3亿份和3.9亿份;消费和医药ETF分别净申购1.65亿份和1.2亿份。

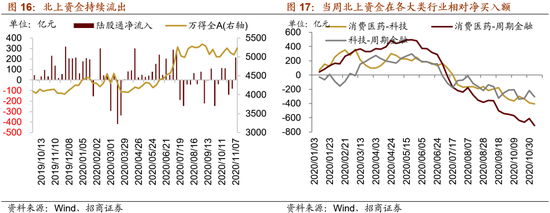

本周(11月2日~11月6日)北上资金总体净流入,当周净流入214亿元。行业偏好上,大多数行业净买入,北上资金净买入规模较高的集中在非银金融、电子、银行等;净卖出主要集中在交运、建材、军工等行业。如果从大类行业来看,本周北上资金各大类板块的相对净买入额排序为周期金融>科技>消费医药。

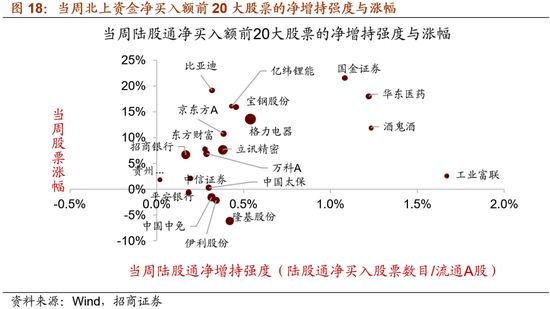

个股方面,北上资金持续大幅加仓格力电器,当周净买入规模20.5亿元;其他净买入较多的包括立讯精密、招商银行、中国中免;净卖出规模较高的包括海尔智家、美的集团、光环新网、宁德时代等。总体来看,北上资金对前期涨幅可观的部分股票进行获利了解,重点加仓的个股行业分布较分散。

两融方面,融资资金在前四个交易日净流入135.9亿元。从行业偏好来看,本周融资资金净买入较多的为电子、汽车、医药、有色金属等;融资客主要卖出房地产、国防军工、商贸等。从个股来看,融资净买入较高个股包括比亚迪、赣锋锂业、三安光电等,净卖出较多的主要包括贵州茅台、立讯精密、牧原股份等。融资客与陆股通偏好趋同,一致性提高,在汽车、房地产等行业的偏好分化。

从资金需求来看,重要股东净减持规模较前期收窄,计划减持规模回落。本周重要股东二级市场增持54.8亿元,减持174亿元,净减持119.3亿元,净减持规模有所下降,其中净减持规模较高的行业主要集中在电子、非银、医药等行业。另外,公告的计划减持规模超过190亿元,相比前期明显回落。

05

主题·风向——关注八大前沿领域与九大战略新兴产业

本周市场普跌,Wind全A指数周度上涨3.44%,创业板指涨2.91%,沪深300涨4.05%。本周涨幅居前的主要为锂矿、新能源整车、黄酒概念相关主题。

本周和下周值得关注的主题事件有:

1、八大前沿领域——中央发布关于“十四五”规划建议 锁定八大前沿领域

《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》于10月29日中共第十九届中央委员会第五次全体会议通过。《建议》提出瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种、空天科技、深地深海等八大前沿领域,实施一批具有前瞻性、战略性的国家重大科技项目。

在战略性新兴产业方面,《建议》要求加快壮大新一代信息技术、生物技术、新能源、新材料、高端装备、新能源汽车、绿色环保以及航空航天、海洋装备等产业,推动互联网、大数据、人工智能等同各产业深度融合,推动先进制造业集群发展。《建议》的发布进一步表明我党对创新发展的极端重视,尤其是大变局下的大国博弈,更坚定了走科技自立自强创新发展道路的决心。(中国政府网、新华网)

2、新能源汽车——蔚来上线100kWh电池包 特斯拉Model Y进入名单

11月6日,蔚来汽车在北京召开100kWh电池上市沟通会,正式上线100kWh电池包,并发布电池升级全系方案,电池于11月7日上午10点开始接受预定。技术方面,电池系统有四大亮点:无热蔓延安全设计、高度集成化设计、全天候热管理以及端云融合BMS。该电池包支持搭载目前已售出的全系车型。搭载后,蔚来ES8、ES6和EC6的最高续航里程将分别达到580km、610km和615km。

11月5日,工信部公示第338批《道路机动车辆生产企业及产品公告》的新车,其中包括备受关注的特斯拉Model Y。尺寸上,其长宽高分别为4750mm,1921mm和1624mm,轴距2890mm。参数上,申报的Model Y为四驱长续航版,前后电机功率分别为137kW、180kW。特斯拉官网上已挂出Model Y价格,长续航版48.8万元,高性能版53.5万元,这仅为预估价,市场对其上市价有不小的降价预期。(建约日报)

3、苹果产业链——下周举办发布会 新款Mac搭载ARM架构自研芯片

北京时间11月3日凌晨(金麒麟分析师),苹果发布新邀请函,确认于北京时间 11月11日凌晨2点召开“One More Thing”主题发布会,亮点为Mac将换下使用十五年的英特尔芯片,转向全面自研。今年6月,苹果公布将在年底前发布首款自研芯片Apple Silicon处理器,采用ARM架构,官方称新芯片将有更高的扩展性、高性能GPU、专业能力更强,神经引擎更强。据消息,新款ARM版MacBook和iMac分别搭载A14X和A14T处理器,基于台积电5nm工艺打造。(智东西)

4、华为产业链——微软获批供货华为 美国允许非5G芯片供货

11月6日,英国金融时报称,近日微软向华为供货的申请已经获得了美国商务部的批准,微软的Windows操作系统可以继续向华为授权使用。此前Intel、AMD、三星Display、索尼、Skyworks等上游元器件供应商均已拿到恢复向华为供货的许可。据消息,美国官方指出只要电子零组件供货商不会将芯片用于华为的5G业务上,美国将允许更多的芯片公司向华为供货。本次解禁将利好华为产业链相关行业。(芯智讯、智东西)

5、IGBT——英飞凌新增在华投资 扩大无锡生产线

11月6日,德国半导体科技公司英飞凌在第三届中国国际进口博览会上宣布最新在华投资计划,决定扩大其无锡工厂的IGBT模块生产线。IGBT是能源转换和传输的核心器件,被业界誉为功率变流装置的“CPU”,英飞凌是目前全球第一IGBT供应商。无锡工厂扩产后,将成为英飞凌最大的IGBT生产基地之一,英飞凌将以更丰富的IGBT产品线,满足快速增长的可再生能源、新能源汽车等领域的应用需求。(澎湃新闻)

6、MiniLED——三星苹果同时曝光首款MiniLED屏幕新品

11月3日消息称,三星电子目前准备推出首款MiniLED电视,预计于2021上半年正式亮相。此外,据透露,知名面板厂商LG Display将向苹果供应MiniLED屏幕,这些屏幕将会运用到下一代的iPad Pro上。据分析,随着成本下降和技术提升,MiniLED屏幕逐步从商业化应用转向消费电子领域应用,2024年全球MiniLED市场规模将达23.2亿美元,我国2020年MiniLED市场规模将达22亿元。(选股宝)

7、卫星互联网——“星链”项目迎新突破 试用速度超160Mbps

11月3日,美国网速测试统计公司Ookla最新数据显示,美国太空探索技术公司SpaceX的“星链”卫星互联网服务的使用速度已突破160Mbps,超过美国95%的宽带连接。目前,SpaceX已成功发射15批“星链”互联网卫星,加上2018年发射的2颗原型卫星,入轨卫星总数达895颗。上周,SpaceX宣布,“星链”服务最初定价每月99美元,包含终端接收设备、三脚架和WiFi路由器在内的“星链”设备价格为499美元。(产经网)

8、5G SA商用——中国电信宣布5G SA规模商用 覆盖全国300+城市

11月7日广州第十二届天翼智能生态产业论坛上,中国电信宣布5G SA全球率先规模商用,5G定制网全新发布,支持eMBB、URLLC、mMTC三大应用场景,用户自11月7日起可在电信营业厅办理相关业务。截至目前,电信累计开通超过32万个5G站点,覆盖300多个城市,已建成全球最大的共建共享5G网络。现已有30多款手机支持5G SA,预计年底将有100多款手机、多款5G行业终端支持。(新浪科技、北京商报)

本周产业观察——关注八大前沿领域与九大战略新兴产业

11月3日,中共中央发布《关于制定国民经济和社会发展第十四个五年规划和2035年远景目标的建议》。整体来看,《建议》在消费、制造业、科技方面有如下新提法:

✔ 消费方面,实施扩大内需战略,注重消费升级趋势、新兴消费、质量品牌,培养国内文化旅游产业。

✔ 制造业方面,提出供应链战略。锻造产业供应链长板,布局新基建,推动交通强国、能源革命,并制定2030年前碳排放达峰行动方案。

✔ 科技方面,制定科技强国行动纲要,瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种、空天科技、深地深海八大前沿领域以及信息技术、生物技术、新能源、新材料、高端装备、新能源汽车、绿色环保以及航空航天、海洋装备等九大战略性新兴产业。

我们建议关注八大前沿领域与九大战略性新兴产业。其中,八大前沿领域是首次出现在五年规划建议中。尽管航空航天和海洋装备在此前的战略性新兴产业中也曾出现,但将其归类于高端装备中,本次被提到更为重要的位置。预计在十四五期间,针对八大前沿领域与九大战略性新兴产业,将有一系列配套的实施方案出台,推动相关产业加快发展。

06

数据·估值——整体A股估值上行

本周全部A股估值水平上行。截至11月6日收盘,全部A股PE(TTM)上行0.6X至18.5X,处于历史估值水平的75.2%分位数。创业板本周上行,PE(TTM)上行1.5X至50.4X,处于历史估值水平的54.5%。代表大盘股的沪深300指数PE(TTM)上行0.5X至14.4X,处于历史估值水平的90.3%分位数。代表小盘股的中证1000指数PE(TTM)上行0.4X至29.8X,处于2014年以来历史估值的36.0%分位数。

在行业估值方面,本周板块估值涨跌分化,其中,休闲服务、有色金属、电子上涨明显,涨幅超3.0X;而传媒、医药生物有所下跌。其中,休闲服务板块估值上行4.3X至97.4X,位于历史97.8%历史水平;有色金属板块估值上行3.4X至41.2X,处于55.2%历史分位;电子板块估值上行3.3X至49.7X,位于68.4%历史水平。传媒板块市盈率下行2.2X至30.3X,处于历史估值水平的22.1%分位;医药生物板块估值下行1.1X至43.8X,处于86.0%历史分位。截至11月6日收盘,一级行业估值排名前五的行业分别是休闲服务、计算机、国防军工、电子、食品饮料。

扫二维码 领开户福利!

扫二维码 领开户福利! 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。