利润过亿的长虹能源冲击精选层:关联交易逾2亿 股转犀利追问

曾20年霸占销售榜单、被称为“彩电大王”的长虹集团,旗下一家新能源公司拟冲刺精选层。

作为长虹系的新能源公司,长虹能源(836239)的精选层申报受到市场关注。10月20日,长虹能源的精选层公开发行申请正式获得受理。不到一个月后,便收到全国股转公司的一轮问询。

长虹能源曾为上市公司控股子公司

公开资料显示,长虹能源成立于2006年11月,生产各类锌锰电池或锂离子电池,包括俗称的五号电池、七号电池。

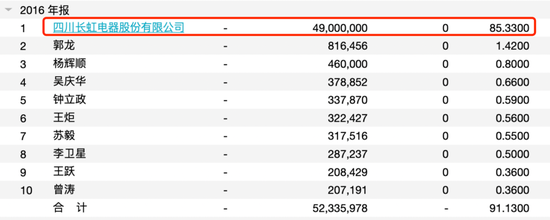

2016年3月,长虹能源正式挂牌新三板。彼时,上市公司四川长虹(600839)持有长虹能源近85%的股权,为其控股股东。

2018年3月,四川长虹通过长虹能源以1.20亿元现金及1.5亿增资获得江苏三杰新能源有限公司(现更名“长虹三杰”)51%控股权,拟加码新能源赛道。

而长虹三杰成立于2014年,产品定位于18650圆柱动力电池,年产达2.5亿Ah,应用领域广泛,包含电动工具、吸尘器、电子烟、电动车、航模、军工等。

2019年11月,四川长虹作价5.69亿元,将持有的长虹能源的全部股份转让至母公司长虹控股。

截至公开发行说明书签署日,长虹能源的控股股东为长虹控股,后者持有发行人4900万股,占公司总股本的70.68%,实际控制人则为四川省绵阳市国资委。

图片来源/长虹能源公开发行说明书

图片来源/长虹能源公开发行说明书今年5月,长虹能源公告称拟筹备在精选层挂牌申请辅导备案。10月份,其精选层公开发行申请正式获股转公司受理。

2020年上半年净利润超6000万

以碱性锌锰电池起家的长虹能源,通过收购长虹三杰发展成为“碱电(OEM)+锂电(自有品牌)”的双产品体系。

目前,长虹能源拥有四川绵阳、浙江嘉兴以及江苏泰兴三大生产基地,可年产15亿只(组)全系列碱性锌锰电池、1.5亿只高倍率圆柱形锂离子电池。

2018年、2019年及2020年上半年,长虹能源分别实现营收10.71亿元、14.17亿元、7.70亿元。同期归母净利润分别为6187.33万元、1.05亿元、6412.24万元。

其中,锌锰电池为其主力产品,近年来,贡献的收入占比均在60%以上,锂离子电池营收占比则逐步升至30%。公司主营业务收入中的其他主要为插排、扣式电池、充电电池和充电宝等产品销售收入,占同期主营业务收入的比重较小,且呈逐年下降趋势。

从商业模式来看,长虹能源的碱锰电池主要通过OEM(代工)的方式直接销售给行业中知名的品牌商或品牌商制定的代理商。

锂离子产品则主要采取直销的方式进行产品销售,其下游主要为电动工具、吸尘器等产品生产制造商。

据中国电池工业协会统计数据显示,2018年公司碱性电池产量排名国内第五,锌锰电池出口量排名国内第七。

长虹能源在碱锰电池领域竞争对手主要包括野马电池、亚锦科技以及力王股份;锂离子电池业务同行业可比公司主要包括亿纬锂能、鹏辉能源。

安信证券诸海滨团队研报指出,在碱电领域长虹能源营收处于行业第二梯队(9-10亿元);锂电领域处于起步阶段,业绩保持快速增长,公司锌锰电池业务和锂离子电池业务的市场需求均呈现持续增长趋势,具有良好的市场发展前景。

申报精选层后股东大增432户

今年8月,长虹能源披露小IPO方案,拟向不特定合格投资者公开发行不超过2310.77万股股份,发行底价定为18元。

受益于精选层申报消息,长虹能源今年以来股价从3月的10.98元/股一度涨至41.17元/股,最高区间涨幅达到275%。

据长虹能源披露,截至2020年上半年,其股东户数为518户,这一数字较2019年年底大增432户。

不过,18元的发行底价几乎为其停牌前一个交易日收盘价34.51元的一半。该股申报前的最新收盘价对应的动态市盈率为18.78倍。

值得注意的是,目前的精选层审查中,“发行底价”为监管关注的焦点。从首轮问询意见来看,长虹能源被要求说明发行底价的确定依据、合理性,与停牌前交易价格的关系。并被问及未考虑超额配售选择权的主要原因。

参考第二批精选层的发行价格,定价也逐步趋于理性。

第二批精选层企业中,除了直接定价的万通液压外,其他3家企业均贴着底价发行,相差不超过0.2元。同时发行价对应的市盈率均低于20倍,较首批平均30倍以上的市盈率,大幅下降。

与此同时,长虹能源还披露了稳定股价措施的预案。

自公司股票在精选层挂牌之日起三年内,若公司股票连续20个交易日的收盘价均低于公司上一个会计年度末经审计的每股净资产时,长虹能源将启动股价稳定措施,措施包含公司回购股份、控股股东、高管增持股份等。

拟募资16亿元

长虹能源此次精选层小IPO募集资金将用于“年产15亿只无汞环保碱性锌锰电池智能工厂建设项目”、“高倍率锂电池自动化生产线及PACK组装项目”、“长虹新能源技术研发中心建设项目”以及补充流动资金。

据长虹能源披露,上述4个项目投资总额约16亿元,拟投入募集资金9.52亿元。

图片来源/长虹能源公开发行说明书

图片来源/长虹能源公开发行说明书对此,股转公司也要求长虹能源进一步补充披露项目进展、设备投资计划、项目实施规划等情况。

需要注意的是,2018年、2019年及2020年上半年,长虹能源境外销售收入分别为4.76亿元、5.46亿元、2.58亿元,占同期主营业务收入的比例分别为44.67%、37.98%、33.57%。

长虹能源称,复杂的海外形势、境外市场准入门槛提高等外部不利因素可能导致公司的境外销售收入减少并给公司的经营业绩带来不利影响。

关联交易逾2亿股转犀利追问

此外值得关注的是,长虹能源关联交易占比较高。

2017年至2020年上半年,长虹能源关联销售的金额分别为1.7亿元、1.96亿元、2亿元和6472.48万元,占同期营业收入的比例分别为20.83%、18.31%、14.19%和8.41%。

同期,关联采购的金额分别为1.39亿元、1.69亿元、1.72亿元和7151.91万元,占同期营业成本的比例分别为21.47%、20.01%、15.73%和12.36%。

从关联销售比例看,来自深圳飞狮的收入较高。2017年至今年上半年,长虹能源对其销售金额分别为1.59亿元、1.88亿元、1.93亿元和6079.42万元。

图片来源/长虹能源公开发行说明书

图片来源/长虹能源公开发行说明书对此,长虹能源解释称,公司2016年收购了浙江飞狮80%的控股权,通过并购浙江飞狮,快速建立沿海制造基地,缩小与同行的竞争差距。同时,通过飞狮迅速与美国知名客户联系,并加速开发俄罗斯、德国等外国客户,填补公司产品在前述国家的销售空白。

因此,长虹能源向深圳飞狮的关联销售主要系利用飞狮的渠道扩大业务规模,也是公司收购浙江飞狮的重要战略目标之一;向深圳飞狮的关联采购主要系满足客户一站式的采购需求。

综上,长虹能源认为其与深圳飞狮的关联交易具有必要性和合理性。

对此解释,股转公司并不满意并再度关注到长虹飞狮相关交易的商业合理性,要求其说明收购浙江飞狮的合理性、稳定性,通过收购获取深圳飞狮客户,是否存在特殊利益安排。

截至目前,长虹能源尚未回复股转公司的问询,但其在公开发行书中提及,报告期内公司关联采购及关联销售占比较高,若公司内部控制未能有效执行,未来可能存在控股股东利用关联交易损害公司或中小股东利益的风险。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。